- Una política de apreciación del tipo de cambio real en la antesala de las elecciones presidenciales o legislativas parece ser la regla.

- Los últimos cuatro casos sugieren una corrección en el peso transcurrido el evento político. Nuestra moneda sufrió devaluaciones pos-elecciones en 2013, 2015, 2017 y 2019.

- El mercado opera en base a estas premisas en la elección 2021 y realiza una búsqueda de protección cambiaria vía bonos dollar-linked o futuros.

En nuestros últimos informes, hemos observado un incremento importante en la demanda de cobertura cambiaria por parte de los inversores. Esto ha sido reflejado tanto en una suba importante de precio en los bonos dollar-linked con vencimiento en 2022 (ajustan capital por tipo de cambio oficial) como bien en la compra de futuros del dólar en el mercado del Rofex.

Esto como respuesta a un escenario de tensión cambiaria que es “natural” o esperable en un escenario pre-electoral. En este sentido, las elecciones legislativas imponen un riesgo político de relevancia, algo que ha sido capturado en los distintos mercados financieros, principalmente el del dólar. El recalentamiento de la divisa ha motivado al Gobierno a imponer nuevas restricciones en el acceso al dólar por vía financiera.

Sin embargo, al analizar la conveniencia de tomar cobertura, es evidente que la estrategia del mercado actual tiene un fuerte correlato histórico respecto a lo sucedido en elecciones pasadas.

Como vemos en el siguiente gráfico, la política de apreciación del tipo de cambio real ha sido una constante los meses previos a las elecciones de 2013, 2015, 2017 y 2019. Por motivos diversos, los distintos Gobiernos han producido en la práctica una apreciación cambiaria real desde entre 6 y 10 meses antes de la elección.

Apreciación cambiaria: una política constante en las últimas cuatro elecciones…

Tipo de Cambio real en las últimas 4 elecciones

*La serie 2019 considera como momento “0”a las elecciones PASO.

Sin embargo, esta “estrategia”, si se puede denominar así, ya es bien conocida por los agentes del mercado. Cómo se puede apreciar en el gráfico, a un proceso de apreciación típicamente le ha seguido otro opuesto de corrección cambiaria o bien depreciación del tipo de cambio real.

En las cuatro elecciones anteriores, esa “corrección” comenzó dentro de los dos meses siguientes. Cómo se puede apreciar, el tipo de cambio nominal tuvo depreciaciones significativas (incluso superiores al 50%) en lapsos muy cortos. De este modo, queda reflejado que los desequilibrios acumulados en la antesala de los comicios tienden, por registro histórico, a descomprimirse una vez realizado el evento.

Observando los precios actuales del dólar futuro en Rofex (línea punteada en el gráfico), para después de las presentes elecciones, la depreciación del peso esperada por el mercado se parece mucho al camino observado en las legislativas 2013, lo cual creemos que tiene sentido desde la comparación de ambos escenarios.

… seguida por una importante corrección tras el evento político

Tipo de Cambio Nominal en las últimas 4 elecciones

(a precios de hoy)

En esta oportunidad, cómo hemos señalado con anterioridad, la desaceleración del mecanismo de crawling peg o devaluaciones diarias por parte del Gobierno ha sido evidente desde comienzos de 2021. En un contexto de alta inflación, donde el nivel de precios se ha acomodado por encima del 3% en los últimos diez meses (3% en julio), esto produce de hecho algo realmente poco novedoso: apreciación cambiaria real en año electoral.

Por este motivo, sostenemos que la búsqueda de cobertura en el mercado de bonos o de futuros luce como algo completamente razonable a la luz de los eventos históricos en Argentina.

Como hemos señalado en envíos anteriores, la demanda de protección cambiaria ha llevado el rendimiento de los bonos que ajustan por tipo de cambio oficial y vencen post elecciones, a terreno incluso negativo.

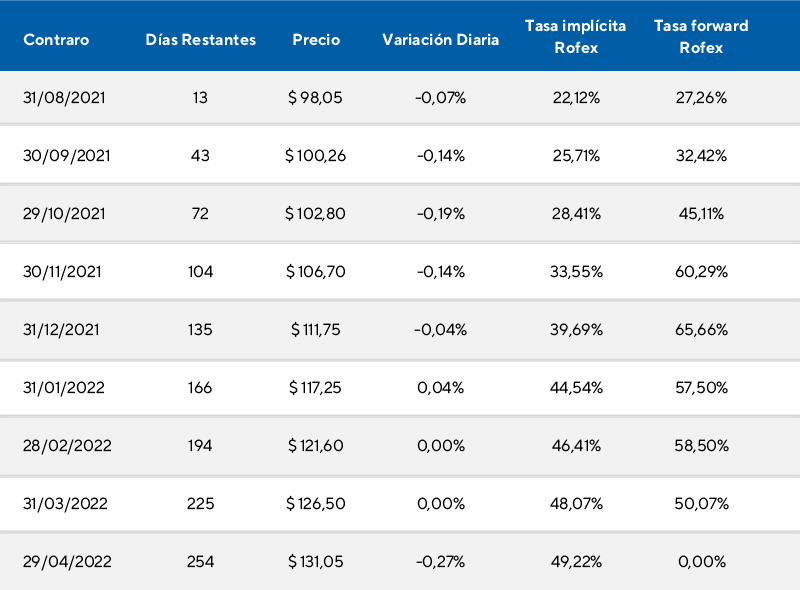

Como podemos apreciar en el grafico siguiente, en el mercado de futuros se verifica un salto en el costo de la cobertura (tasas implícitas) en los vencimientos posteriores al período electoral, comenzando en diciembre.

Tasas implícitas en los contratos de futuros de USD

Recomendaciones de inversión

Evaluamos en envíos anteriores la conveniencia para el inversor argentino de diversificar riesgo país hacia productos financieros con riesgo internacional. Sostenemos nuestra preferencia por activos externos y una cartera diversificada.

Si bien hemos insistido en envíos anteriores acerca de la conveniencia de un portafolio diversificado global, la intención del informe es asistir a quien, por disposiciones regulatorias o propia disposición, asume riesgo local en su cartera.

En lo sucesivo, vemos con poca probabilidad la reducción significativa del déficit fiscal este año por debajo del 4,5% presupuestado, lo cual requerirá una fuerte emisión monetaria en la segunda parte del año, donde las necesidades fiscales y de renovar vencimientos de deuda en pesos son más intensas. Este factor, conjugado con el ciclo electoral, mantendrá bajo presión la valoración de los activos financieros locales.

Consulte a su asesor para determinar la configuración de su portafolio de acuerdo con su perfil de riesgo.