- El índice se recupera con fuerza desde hace dos meses, con un avance de 15% desde mínimos de octubre.

- En un año muy adverso, el S&P 500 registró repuntes similares en meses anteriores, aunque rápidamente perdieron impulso.

- ¿Hay lugar para una recuperación sostenida? Los registros auspiciosos en la evolución de la inflación en Estados Unidos ofrecen algo de optimismo.

En este 2022, el trío inflación, tasas de interés y crecimiento ha sido el factor determinante en el comportamiento de mercados financieros. Las expectativas en torno precios, ajuste monetario y riesgos de recesión han determinado los retornos en los distintos activos, impulsando subas y caídas en función de la evolución de estos datos.

Desde hace varias semanas, las acciones del S&P 500 muestran una recuperación. Apuntaladas por mejores datos de inflación, donde la evolución de los precios en EE.UU. empieza a dar señales de desaceleración, los mercados financieros tuvieron mejoras significativas en el último tramo del año.

El índice de acciones S&P 500 registró una recuperación del orden del 15% desde los mínimos de octubre, cuando toco el piso de los 3,600 puntos. Para principios de este mes, el S&P había vuelto a superar los 4,000 puntos, aunque aún muy por debajo de los casi 4,800 puntos hace apenas un año.

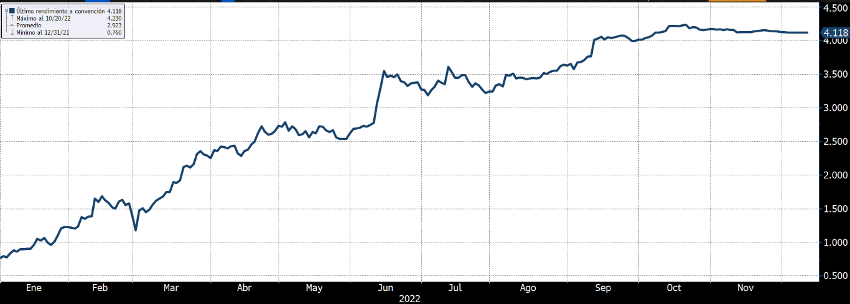

El S&P 500 inicia una recuperación en el último trimestre

Índice S&P 500

En términos acumulados, este ha sido un año muy adverso: las acciones registran una caída cercana al 15% en 2022. De continuar así, el desempeño será el más negativo desde el año 2008, cuando la crisis financiera llevó el índice a un retroceso cercano al 40%.

Sin embargo, hay elementos que invitan a pensar en un entorno más favorable de aquí en adelante. Esto principalmente porque los registros de inflación lucen más convincentes que en julio pasado, el último episodio de recuperación importante del S&P durante 2022.

En aquel momento, tal como en esta oportunidad, el impulso ha sido dado por mejoras en la expectativa de inflación, que a su vez permite estimar una política monetaria menos agresiva por parte de los bancos centrales y, como consecuencia, mejor desempeño económico.

Esto se puede observar en los gráficos siguientes, donde tanto la expectativa de tasa de política monetaria a 12 meses y el rendimiento del bono del tesoro a 10 años, mostraron relajamientos temporales en julio y lo propio esta sucediendo desde mediados de octubre.

La recuperación actual luce mas sostenible que en julio

Evolución de Futuros de la tasa de Fondos Federales a 12 meses y YTM del bono del Tesoro EE. UU. a 10 años

De cualquier manera, tras aquella mejora de julio, repuntes en la inflación en los meses sucesivos llevaron a abortar el proceso de recuperación en las acciones, a medida que los inversores ajustaban nuevamente sus expectativas.

En este sentido, las sorpresas inflacionarias al alza llevaron el rendimiento del Bono del Tesoro Americano a 10 años hasta 4,25%, quebrando el techo de 4% tras 15 años debajo de esa marca, y generando un clima adverso para las acciones.

En noviembre el índice de los precios al consumidor llegó a 7,1%, desde 9,1% en el momento más álgido en Julio. La inflación núcleo también cedió a la baja, desde 6,7% en septiembre a 6,0% interanual.

Naturalmente, la consolidación de una tendencia de desinflación sería una noticia bien recibida por los mercados. La tasa de interés libre de riesgo, la de los bonos del Tesoro a 10 años, ya muestra señales de compresión, cayendo por debajo del 3,5%.

El estado actual es de una Reserva Federal con un tono menos agresivo, aminorando por primera vez en el ciclo el ritmo de suba de tasas de interés, desde 75 a 50 puntos básicos en la dosis suministrada en la reunión de ayer. Esto ha dado un respiro a los activos financieros, muy castigados en todo el proceso de ajuste monetario.

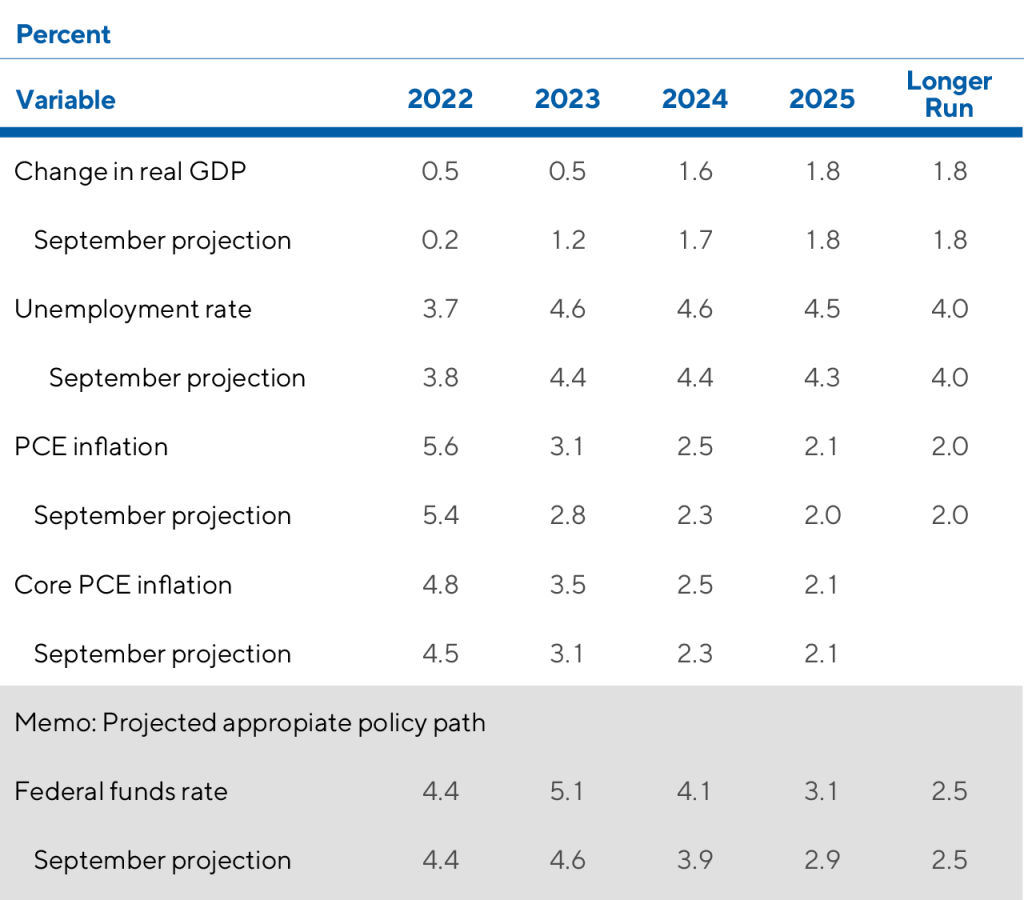

Cómo se ve en la siguiente tabla, los miembros de la Reserva Federal esperan un tipo de interés máximo en 2023, apenas por sobre 5%, para luego emprender un sendero descendente en 2024.

La FED espera un pico de tasas en torno al 5% en 2023

Proyecciones económicas del Comité (FOMC) de la Reserva Federal

En lo sucesivo, la mirada estará puesta en el crecimiento económico. Como señalamos en envíos anteriores, la inversión en la curva de rendimientos de los bonos del Tesoro es una señal fiable de que se avecina un ciclo de contracción.

Estrategia de Inversión

La pregunta, de aquí en más, gira en torno a la duración y la profundidad de dicho evento. Si la misma fuera leve y acotada, en un trasfondo de inflación en desaceleración, podría volver a tomar forma un escenario favorable para los activos de riesgo.

Creemos que todavía subsiste el riesgo de un pálido retorno para el S&P 500 en 2023, esto en función de una actividad que empieza a enfriarse como resultado de un entorno de tasas de interés más restrictivo, y expectativas de ganancias que aun no terminan de incorporar este escenario adverso.

Sin embargo, si la Reserva Federal tiene éxito y consigue evitar una contracción económica profunda, la oportunidad en activos de riesgo luego de un año de caída a doble dígito luce atractiva.

Por el lado de la renta fija, aún a pesar de que parecería haber espacio para nuevas subas de tasas, creemos que hay motivos para pensar en oportunidades selectivas en el mercado de renta fija de alta calidad crediticia.

Por primera vez en años, los bonos muestran hoy tasas relativamente atractivas. Durante la época de tasas negativas o cercanas a cero, el mercado de renta fija quedó artificialmente anulado y con una perspectiva magra de rendimiento. Sin embargo, ahora vemos nuevamente niveles de tasa que no acontecían desde hace más de una década.

Si bien existen riesgos mencionados anteriormente – mayor ajuste por parte de la Reserva Federal, inflación persistente-, creemos que este nivel de rendimientos amerita una nueva consideración, ya que tasas elevadas operan como amortiguador en caso de nuevas subas, antes de que el inversor sufra una pérdida de capital.