- El tipo de cambio libre registró una suba importante en el último mes, luego de un primer semestre de relativa estabilidad.

- Un contexto de presiones en el mercado del dólar explica el incremento reciente en la demanda de cobertura cambiaria vía bonos y futuros.

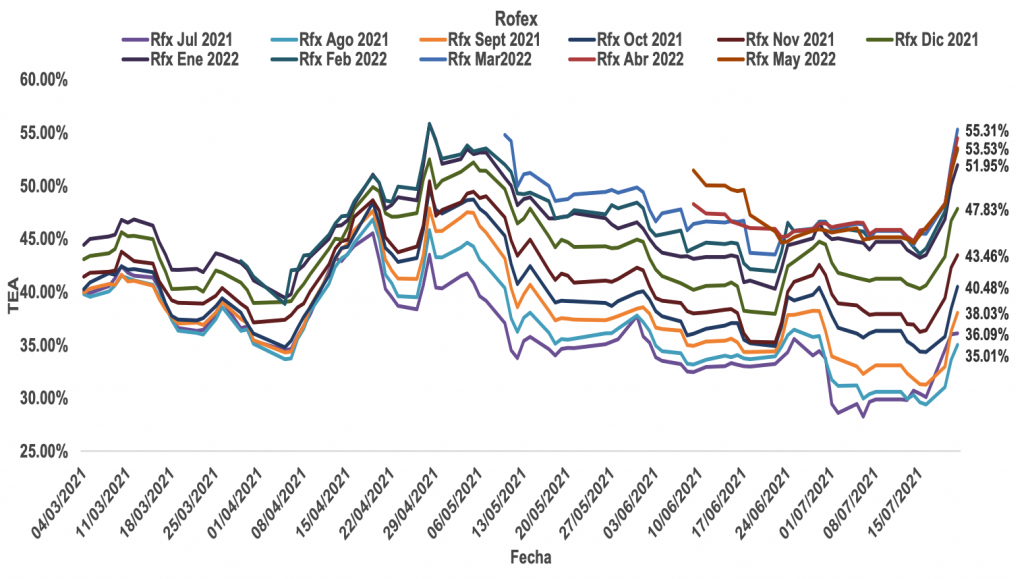

- Caen los rendimientos de los bonos dollar-linked, y suben las tasas de futuros en el mercado de Rofex, encareciendo los costos de las estrategias de cobertura.

A medida que la economía entra en clima electoral, los inversores han comenzado a tomar posiciones de cobertura cambiaria en el mercado de bonos y futuros.

Tradicionalmente, los episodios electorales suelen coincidir con una importante volatilidad en el tipo de cambio. Por este motivo, instrumentos como los mencionados, que ajustan capital por la variación del tipo de cambio oficial, representan una interesante opción de cobertura para transitar el período.

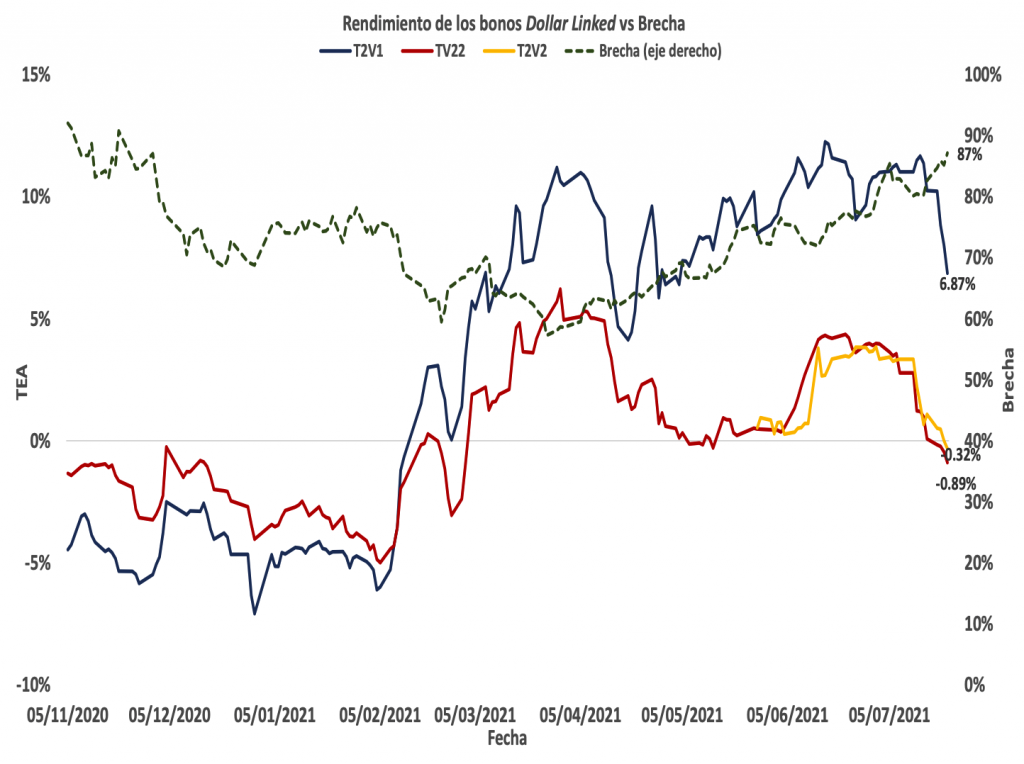

En este sentido, en las últimas dos semanas el rendimiento de los bonos que ajustan por tipo de cambio se contrajo fuertemente, señalando que los inversores apuestan por (o más bien se cubren de) una aceleración en la devaluación en el tipo de cambio oficial luego de las elecciones.

Una brecha cambiaria en expansión impulsa la demanda de bonos dollar-linked

Rendimiento Dollar Linked vs. Diferencia entre tipo de cambio oficial y financiero (“brecha cambiaria”)

El rendimiento de un bono es inversamente proporcional a su precio.

Puede observarse que los instrumentos que ajustan por variación de tipo de cambio oficial y vencen luego de las elecciones, muestran ya incluso rendimientos negativos, como es el caso de los TV22 y T2V2, que registraron una notable demanda.

Como señalamos anteriormente, la llegada del segundo semestre trae desafíos a lo que definimos como una delicada “pax cambiaria” en los primeros seis meses del año. Tanto la antesala electoral como la propia tendencia estacional en las erogaciones del fisco imponen una presión sobre el tipo de cambio, sea informal o financiero.

En lo que va de julio, el tipo de cambio informal sube cerca de un 10%. En contrapartida, la variable financiera muestra una variación mucho menor –inferior al 2%-, mientras que la oficial, administrada por el Gobierno vía crawling peg, sigue en un ritmo del orden del 1% mensual.

El escenario dio lugar a un ensanchamiento de la denominada “brecha cambiaria”, esto es, la diferencia entre el tipo de cambio oficial y financiero o de mercado. Ésta asoma nuevamente al 80%, un nivel que disparó la demanda por cobertura por parte de los inversores.

A su vez, se registró un incremento en las tasas de contratos a dólar futuro, con alzas notables en todos los plazos y con una mayor expectativa implícita de devaluación a partir de noviembre.

Cobertura cambiaria: suben las tasas Rofex

Tasas pactadas en contratos a futuro en el mercado del Rofex.

Recomendaciones de inversión

Para aquellos inversores que buscan cobertura cambiaria frente al ciclo electoral, recomendamos comunicarse con su asesor para una correcta implementación de la estrategia de inversión.