A comienzos de mes, planteamos retornos esperados para los bonos argentinos en función de dos escenarios posibles para Argentina durante 2021:

- Acuerdo con el FMI en la primera mitad de año, con las necesarias modificaciones al programa fiscal-monetario, alineadas a los requerimientos del organismo.

- Continuidad de política económica vigente como resultado de una postergación del acuerdo con el FMI; al menos hasta después de las elecciones de octubre.

Creemos que, a juzgar por el discurso público y la hoja de ruta delineada para las principales variables, toma fuerza el segundo marco identificado. Es decir, una postergación del acuerdo y continuidad de políticas vigentes de cara al proceso legislativo del 2021.

El ministro económico Martín Guzmán brindó en la última semana algunas precisiones que permiten inferir el camino de mayor probabilidad: aseguró que la devaluación en el dólar oficial será menor a la inflación, del orden del 25% este año ($102,40 en diciembre). “Esta depreciación anual es consistente con el objetivo de inflación,” consignó.

Si bien el objetivo oficial de 29% de inflación luce muy poco probable considerando la inercia del último trimestre del año, lo cierto es que se desprende del discurso del ministro una dirección de atraso en el tipo de cambio real; esto con el objeto de limitar la inflación cambiaria y apuntalar el salario real en un año electoral.

En este esquema, es esperable que el mecanismo denominado crawling peg o programa de minidevaluaciones diarias pierda velocidad. De hecho, ya se percibe en los números: la devaluación del peso promedió un ritmo anual de 25,8% en los últimos cinco días, frente a 32,9% para los últimos diez y 39,9% durante los últimos veinte.

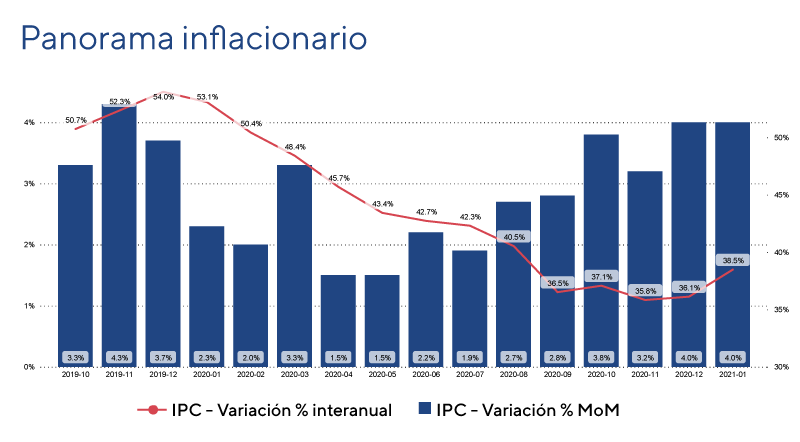

La desaceleración en la devaluación se da en un contexto donde la inflación se afianza en un piso de 4,0% mensual. El Indec reportó en la última semana la cifra de enero y dejó de manifiesto la inercia compleja para los próximos períodos.

La inflación se instala en un piso de 4,0%

Inflación mensual de Precios al Consumidor (%)

En este sentido, la lógica sería que un crawling más moderado reducirá la inflación por vía cambiaria. Esperamos que el tipo de cambio se mueva muy por debajo del 4,0% mensual, con devaluaciones de entre 1,3% y 3% que en la práctica producirían apreciación del peso.

¿Por qué esto implica que aumentan las chances de un escenario de “no acuerdo” con el FMI? En primer lugar, porque se descuenta que el fondo requeriría exactamente lo contrario: algún grado de corrección cambiaria, así como un incremento en la tasa nominal de interés, todas variables que el Gobierno parecería no estar dispuesto a consignar en un año de consolidación política.

En este sentido, creemos que cobra fuerza una política económica electoral donde el dólar oficial y las tarifas crecen por debajo de la inflación y actúan como ancla para contener precios y empujar salarios. En un marco externo donde el flujo de la cosecha aporta un alivio transitorio en el mercado de cambios, (ingresarían entre USD 7.000 y USD 8.000 millones más por mejores precios internacionales), el Gobierno parecería haber dado con los instrumentos necesarios para navegar el 2021 en un muy delicado equilibrio.

Novedades en el frente externo: ¿Se despeja “sólo” el vencimiento con el FMI en 2021?

En el informe anterior, señalamos que uno de los principales obstáculos para el escenario de continuidad sin acuerdo eran los múltiples vencimientos de deuda que Argentina tiene con organismos multilaterales durante el 2021. Entre ellos, el propio FMI que debería comenzar a recobrar capital de su préstamo stand-by a partir de este año.

En este sentido, hemos señalado anteriormente que el FMI se ha mostrado activo como entidad de auxilio en la pandemia: lleva aprobados más de USD 100.000 millones por el Covid para asistir a países en problemas. Si bien el acceso a fondos del FMI para Argentina estaría trunco por la vía de un acuerdo tradicional, o al menos requeriría condiciones que el Gobierno parecería no estar dispuesto a aceptar, el país podría verse beneficiado por la ampliación del capital del fondo a nivel global.

Cada aproximadamente cinco años, el organismo revisa su estructura de capital y puede o no realizar ampliaciones de su cuota. Crece la expectativa de una ampliación este año bajo motivo de la pandemia, que tendría que ser aprobada por el 85% del total de los votos. Como Argentina es país miembro del organismo, y acreedor de una cuota que representa el 0,67% del total, podría verse automáticamente beneficiada de aprobarse el incremento y recibir Derechos Especiales de Giro o DEGs como pago, engrosando las reservas.

Anteriores ampliaciones de capital en el FMI

Entrada en vigencia de aumentos de cuotas, por década

La titular del organismo, Georgieva dijo la semana pasada que estaba trabajando con los accionistas del FMI para ganar apoyo para una nueva asignación de la propia moneda del FMI, o Derechos Especiales de Giro (DEG), que podrían proporcionar recursos a los países más pobres.

El apoyo de los Estados Unidos, el accionista dominante del FMI, es ahora más probable bajo el presidente Joe Biden cuya administración está abierta a una nueva asignación.

La lógica sería que esos fondos se utilizarían para repagar compromisos con el propio FMI, aliviando sustancialmente la cuenta de pagos y le permitiría al equipo económico “comprar tiempo” sin hacer uso de las escasas reservas existentes.

En el caso de que finalmente se concrete esta ampliación y que se reafirmen los números favorables en la cosecha agraria, el escenario de continuidad sin acuerdo podría tener un impacto más moderado en la brecha cambiaria, con cierto alivio momentáneo durante 2021, realidad que iremos incorporando en nuestras estimaciones de retornos para la deuda argentina.

Recomendaciones de inversión

Si bien hemos insistido en envíos anteriores acerca de la conveniencia de un portafolio diversificado global, la intención del informe es asistir a quien, por disposiciones regulatorias o propia disposición, asume riesgo local en su cartera.

A modo de conclusión y en vista de los escenarios descriptos, hemos identificado que los bonos denominados en dólares o hard dollar, representados por los bonos denominados Globales y Bonares, presentan al inversor un balance más atractivo. A su vez, es la única clase de bonos dentro de la renta fija soberana argentina que ofrecería retornos positivos en dólares. El resto de los instrumentos estudiados generarían un menor rendimiento positivo en pesos, y negativo cuando es medido en moneda dura.

Consulte a su asesor para determinar la configuración de su portafolio.