- Al igual que con el dólar oficial e informal, existe una brecha entre la expectativa de inflación oficial (29,0%) y la que convalida el mercado (48,1%).

- Consultoras y tenedores de bonos ajustan levemente a la baja su pronóstico, pero aún desconfían de la meta oficial: esperan una inflación de 46% en los próximos 12 meses.

- El Gobierno desacelera el ritmo de devaluación del peso y apuesta al tipo de cambio como ancla para desinflar los precios.

En semejanza con las cotizaciones en el mercado del dólar, donde se produce una “brecha” a partir de las cotizaciones oficial e informal, existe en el campo de las expectativas de inflación una divergencia comparable.

Así como el Gobierno plantea una meta de inflación en baja durante 2021, la expectativa del mercado – reflejada tanto a través de consultoras como por los inversores en bonos argentinos – es manifiestamente inversa.

En la última semana, el ministro económico Martín Guzmán respaldó en una entrevista la proyección oficial vertida en el presupuesto nacional: un incremento de los precios al consumidor del orden del 29% este año. Más allá de la firmeza del pronóstico, el objetivo del Gobierno no encuentra reflejo en las expectativas de mercado.

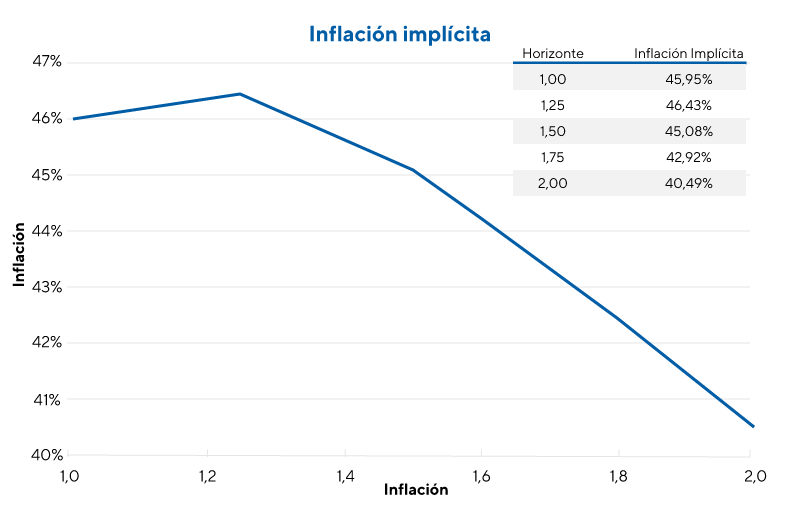

En la plaza de bonos, los inversores están operando deuda argentina en pesos con una noción implícita de inflación del 46% para los próximos doce meses. A su vez, el último relevamiento de expectativas -que produce el BCRA a partir de estimaciones de consultoras- muestra una variación de precios estimada en 48,1% para 2021.

En rigor, la política económica no logra convencer al mercado de su propuesta, ya que éste espera una inflación entre 15 y 20 p.p. superior.

En la última semana, el ministro observó que sería un error extrapolar el registro de alta inflación en el primer trimestre (aproximadamente 11,5%) al resto del año. Cómo señalamos anteriormente, conocido el dato de 3,6% en febrero, cumplir con la meta oficial implicaría necesariamente variaciones mensuales inferiores al 2%. Si bien es esperable una desaceleración en el margen, vemos que el mercado no la convalida en las magnitudes que señala el ministro.

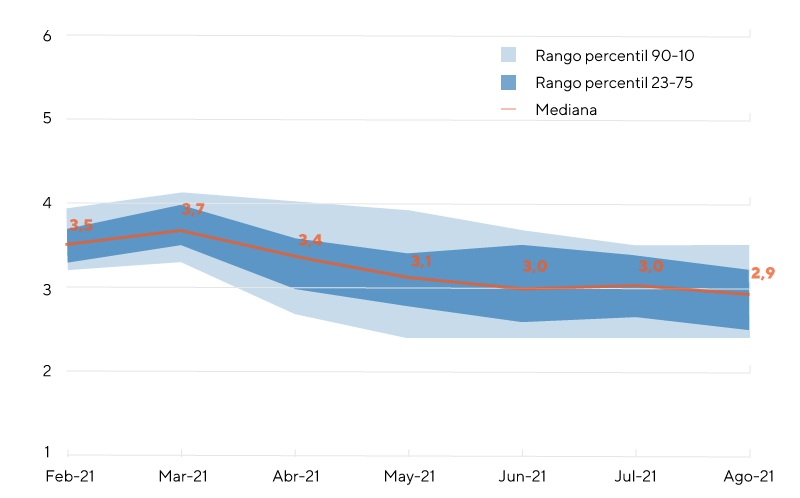

El mercado no convalida la desaceleración que augura Guzman

Expectativa de inflación mensual, IPC (REM).

Como señalamos en el último envío, creemos que se afianza un escenario de nominalidad elevada, con poca probabilidad de una reducción material del déficit fiscal y un aumento en el stock de pesos previo al proceso electoral.

El mercado de bonos argentinos en pesos también emite señales de desconfianza: la inflación implícita que se deriva del precio de los títulos es de 46% para los próximos 12 meses. Esta se deduce al contrastar la tasa de rendimiento de un bono a tasa fija y uno que ajusta por el Índice de Precios al Consumidor (CER).

Como marcamos la última semana, la búsqueda de cobertura inflacionaria ha llevado a los bonos que ajustan por CER a tasas negativas de hasta 10%. Considerado un seguro inflacionario, los inversores que descreen de la pauta oficial de inflación están dispuestos a convalidar tasas negativas con tal de recibir el premio de ajuste del capital por el movimiento del IPC.

La inflación de mercado se ubica en 46% para los próximos 12 meses

Variaciones, total Nacional.

Tipo de cambio como ancla para frenar la inflación

Según se desprende de los conceptos que expuso el ministro, el Gobierno apuesta a fundamentar parte de la desaceleración en precios a través de menor presión del componente cambiario.

“Elegimos concentrar una parte importante de la depreciación (del peso) en los primeros meses del año,” consignó Guzmán, para señalar que el ritmo de devaluación mensual se redujo de 3,7% enero a 2,9% febrero. “Va a ir bajando…,” agregó. El equipo económico apuesta que un crawling peg más moderado – una estrategia que sacrifica la competitividad real del peso- atenuaría la velocidad futura de los precios al contener la presión vía inflación cambiaria.

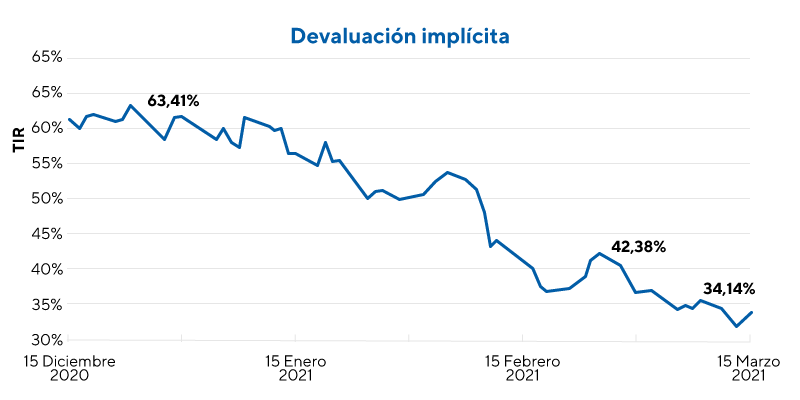

En este ámbito, la expectativa del mercado respecto de la devaluación está relativamente alineada a la dirección que marca el ministro. Es decir, los inversores le creen al Gobierno respecto a su intención de devaluar cerca de un 25% el tipo de cambio oficial este año, tal como se expresó en el Presupuesto Nacional.

A medida que el gobierno comenzó a fijar ciertos lineamientos, como tratar de evitar un salto discreto en el tipo de cambio, el mercado comenzó a descontar una menor caída del peso en su variante oficial. En rigor, la brecha cambiara disminuyó, y los inversores proyectan de momento una devaluación oficial del 33,2% cuando a comienzos del año la ubicaban por encima del 60%.

En un procedimiento similar al cálculo de la inflación implícita, la expectativa de devaluación se deduce al contrastar la tasa de un bono tasa fija en pesos y uno que ajusta por variación del tipo de cambio oficial, o dollar-linked.

El mercado se ajusta a la expectativa de devaluación oficial

En el REM del BCRA hay una diferencia un tanto más elevada. Los analistas económicos esperan un tipo de cambio a $118,6 en diciembre de este año, cuando el Gobierno lo ubicó en $102,40.

Recomendaciones de inversión

Evaluamos en envíos anteriores la conveniencia para el inversor argentino de diversificar riesgo país hacia productos financieros con riesgo internacional. Sostenemos nuestra preferencia por activos externos y una cartera diversificada.

Si bien hemos insistido en envíos anteriores acerca de la conveniencia de un portafolio diversificado global, la intención del informe es asistir a quien, por disposiciones regulatorias o propia disposición, asume riesgo local en su cartera.

A modo de conclusión y en vista de los escenarios descriptos, hemos identificado valor en el tramo 2022 /2023 de la curva en pesos que ajusta por CER, instrumentos que entendemos seguirán bajo alta demanda dado el registro de expectativas de inflación en el mercado.

Consulte a su asesor para determinar la configuración de su portafolio.