- Enero y febrero acumulan una inflación de 7,7%, una inercia que pone en jaque la meta oficial del 2021.

- La agenda electoral impone niveles elevados de gasto y emisión de moneda hacia la segunda mitad del año.

- Es esperable que la demanda de bonos CER se mantenga elevada como herramienta de cobertura inflacionaria, lo que genera de hecho un espacio de valor para posiciones tácticas en los bonos CER con vencimiento en 2022 o 2023.

Como señalamos en el último envío sobre el mercado local, se afianza un escenario de continuidad de políticas económicas y postergación del acuerdo con el Fondo Monetario Internacional hasta concluido el proceso electoral.

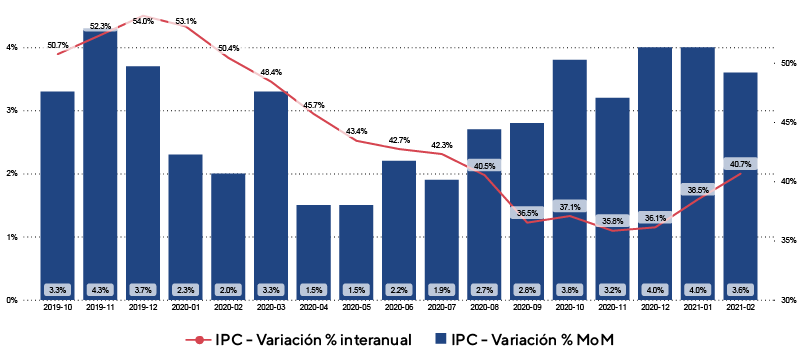

En la última semana, el INDEC dio a conocer el último dato de inflación: un incremento de 3,60% en febrero. De este modo, el acumulado en el primer bimestre del año asciende a 7,7%, poniendo en jaque la meta del presupuesto. Cumplir con el cálculo oficial del 29% requeriría un descenso a una inflación de 1,8% mensual durante lo que queda del año.

Dado que no se avizora una política antinflacionaria que pudiera de por sí convalidar una desaceleración semejante, mantenemos nuestra estimación de una inflación punta a punta de 48% en 2021.

La inercia inflacionaria pone en duda el supuesto oficial de 29%

Variaciones mensuales del nivel general de IPC, Febrero de 2021, total Nacional.

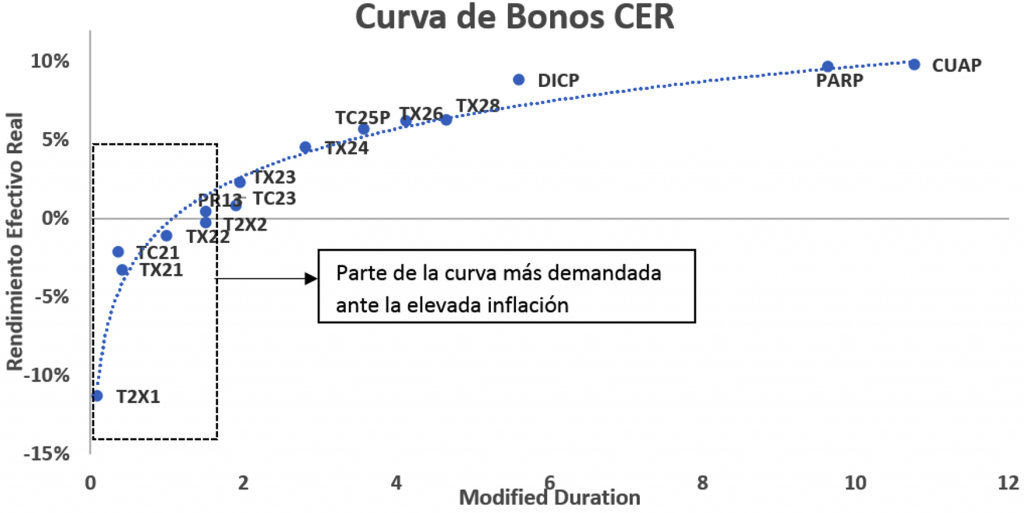

El mercado de bonos nos anuncia mayor inflación esperada

En rigor, el mercado de bonos argentinos en pesos ya emite señales de desconfianza con respecto a la meta oficial: la inflación implícita que se deduce del rendimiento de los títulos es de 44,8% para los próximos 12 meses.

Una aceleración de los precios en el último semestre – 3,6% mensual, en promedio – ha generado una sobredemanda por cobertura en el mercado a través de los bonos CER. Estos son instrumentos de deuda en moneda local que ajustan su capital por el Índice de Precios al Consumidor que mide el INDEC. Cubren la variación de precios y, además, pagan una tasa de interés fija adicional.

El mercado sobredemanda los bonos CER y lleva las tasas a terreno negativo

Curva de rendimientos de bonos CER o ajustables por inflación, por duración modificada.

Podemos observar en el gráfico la notable demanda por bonos CER en los plazos más cortos. Esto ha empujado el precio de los bonos al alza y los rendimientos a terreno negativo. En este sentido, una búsqueda sostenida de cobertura en un escenario de inflación acelerada produjo una caída muy pronunciada en el rendimiento real de estos bonos ajustables. Algunos llegan incluso a cotizar a tasas fuertemente negativas en los tramos más cortos. A modo de ejemplo, el bono T2X1, que vence en abril, rinde -10% anual según los últimos precios.

En lo sucesivo, entendemos que la dinámica propuesta por el Gobierno en un año de elecciones desemboca ineludiblemente en un escenario de alta nominalidad. Vemos con poca probabilidad la reducción del déficit fiscal este año por debajo del 4,5% presupuestado, que entendemos requerirá una fuerte emisión monetaria en la segunda parte del año, donde las necesidades fiscales son más intensas.

En un escenario de tasas reales negativas, creemos que el stock de pesos en la economía tendrá dificultades para encontrar alternativas atractivas de inversión. En este contexto, esperamos que la demanda por cobertura bajo bonos CER se mantenga robusta en el segundo semestre, lo que genera de hecho un espacio de valor para posiciones tácticas en los bonos CER con vencimiento en 2022 o 2023.

Un riesgo presente en los bonos ajustables por CER está dado por una reconfiguración sesgada de la canasta del INDEC anunciada para 2022. No vemos este suceso como de alta probabilidad bajo las autoridades actuales del organismo.

Recomendaciones de inversión

Evaluamos en envíos anteriores la conveniencia para el inversor argentino de diversificar riesgo país hacia productos financieros con riesgo internacional. Sostenemos nuestra preferencia por activos externos y una cartera diversificada.

Si bien hemos insistido en envíos anteriores acerca de la conveniencia de un portafolio diversificado global, la intención del informe es asistir a quien, por disposiciones regulatorias o propia disposición, asume riesgo local en su cartera.

A modo de conclusión y en vista de los escenarios descriptos, hemos identificado valor en el tramo 2022 /2023 de la curva en pesos que ajusta por CER, instrumentos que entendemos seguirán bajo alta demanda dado el registro de expectativas de inflación en el mercado.

Consulte a su asesor para determinar la configuración de su portafolio.