En un artículo publicado el mes pasado, discutimos si aquellas empresas que pagan dividendos deben necesariamente valer más de las que no lo hacen, en base a un artículo de Brian Nelson, CFA titular de Valuentum empresa de Research independiente de acciones. En parte, el mismo artículo nos explica que el precio de una acción viene determinado por sus “fuentes” de valor, en un proceso mediante el cual miles de inversores descubren a través de sus operaciones el “precio justo” en los mercados. Estas fuentes de valor, en términos generales, vienen determinadas por el efectivo neto de la empresa y los flujos de caja que se espera generan en el futuro. De ahí la importancia de las expectativas, donde toda nueva información es incorporada a su cotización.

Como vimos, a la hora de establecer si una acción esta cara o barata debemos determinar previamente una estimación de su “valor razonable”. Esto es, un rango de precio, considerando las estimaciones sobre las fuentes de valor de dichas acciones. El método para realizar esta valuación debería entonces contemplar estas fuentes de valor y el método de flujo de caja descontado (DCF, por sus siglas en inglés) lo hace.

A menudo, el modelo de flujo de efectivo descontado se descarta como una mera herramienta académica, que depende en gran medida de la sensibilidad de los supuestos a largo plazo sobre las fuentes de valor. Sin embargo, la valuación de acciones está inherentemente ligada al precio de estas en el mercado. El proceso no utiliza “atajos” para la valuación. Utilizar un atajo podría incluso generar inconvenientes. Veamos que sucede cuando utilizamos múltiplos de empresas comparables para valuar acciones como un atajo. Desde ya, es más simple, menos engorroso, y sobre todas las cosas “mas rápido”. Pero no necesariamente más efectivo ni útil. Hay una razón: la valuación de acciones implica un proceso, que se utiliza para derivar estos múltiplos como el conocido P/E (PER, por sus siglas en inglés) que relaciona la cotización de la acción con su ganancia. Al utilizar, por ejemplo, este múltiplo para valuar una acción, multiplicamos la ganancia por acción de la empresa bajo análisis por el múltiplo de su comparable estimando de esta forma su valor objetivo. Pero este atajo, en realidad no nos evita la tarea de valuación y puede conducirnos a tomar decisiones de inversión equivocadas. Los múltiplos no impulsan el precio, sino que son un resultado del proceso de valuación. Observemos que son los componentes de la valuación los que impulsan la misma y los cambios en el precio de las acciones.

Imaginemos una empresa hipotética que tiene 100 acciones en circulación y genera USD 1 en ganancias. El precio de sus acciones se cotiza a USD 100 por acción, y no tiene deuda, pasivos contingentes, ni otras obligaciones. Sin embargo, en el balance hay USD 1 mil millones en efectivo. ¿Compraría esta acción con un P/E de 100? ¿pagando un precio por 100 veces las ganancias? Seguramente te niegues. No lo harías a 100 veces las ganancias. ¡Eso sería demasiado caro!

Veamos donde nos lleva dicho atajo. Si fuera a comprar 100 acciones de esta compañía hipotética por USD 100 cada una, entonces gastaría USD 10.000 en todos los activos de la empresa (100 acciones x USD 100 por acción). Pero hay USD 1 mil millones de efectivo en el balance general que sería suyo. Como accionista de la empresa en ese momento, también sería propietario de todos los activos de la empresa. Dicho de otra manera, usted estaría intercambiando USD 10.000 (el monto de compra de todas las acciones) por USD 1.000 millones en efectivo en el balance general al comprar todas las acciones de esta compañía a 100 veces las ganancias. También obtendría todos los flujos de efectivo libres futuros de la empresa como accionista.

Desde ya que el mercado no es tan ineficiente, donde ocurren situaciones como esta, pero el ejemplo es muy importante por dos razones. Primero, nos muestra que los múltiplos al utilizarlo como “atajos” de valuación pueden ser engañosos. Segundo, el balance general es un componente absolutamente crítico del valor, a menudo ignorado. ¿Cuántos inversores pueden ver con buenos ojos a AT&T (T) porque tiene una relación P/E baja (6,5 veces) pero están pasando por alto su enorme posición de deuda neta? ¿Cuántos inversores piensan que Apple (AAPL) puede ser demasiado cara debido a su alta relación P/E (28,8 veces), pero no tienen en cuenta su enorme posición de efectivo neto ni su generación futura de flujo de caja?

El mercado de valores no está necesariamente lleno de inversores que compran acciones con un P/E bajo y venden acciones con un P/E alto, sino que está lleno de inversores que venden acciones que creen está “caras” (cuyo precio está por encima del rango de valor razonable estimado) y de inversores que están comprando acciones “baratas” (cuyo precio está por encima del rango de valor razonable estimado).

Tiene mucho más sentido derivar estimaciones del valor razonable, que utilizar múltiplos como “atajos” de valuación. Después de todo, el modelo de flujo de efectivo descontado ayuda a los inversores a comprender los impulsores detrás del valor y el precio de las acciones de una empresa. Y en todo caso, luego utilizar los múltiplos en base a dichas valuaciones.

Muchos múltiplos de valuación ignoran la posición de efectivo en el balance, o no capturan la naturaleza de largo plazo de las expectativas, que es un factor crítico de la inversión. Sin embargo, el efectivo neto que una empresa tiene en el balance general es solo un componente de las fuentes de valor. Otro, es el flujo de caja futuro que genere la empresa.

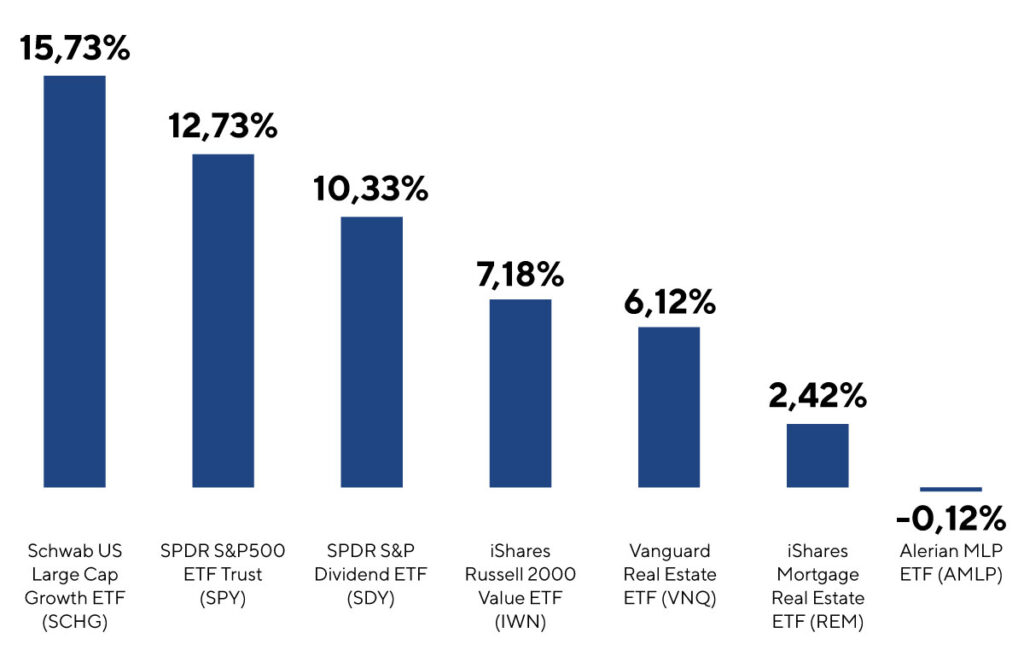

Vemos con optimismo las empresas que tienen la perspectiva de que el mercado se construya con expectativas cada vez mayores de flujos de caja y generalmente encontramos estos nombres en las áreas de tecnología de gran capitalización y crecimiento. Las entidades con grandes posiciones de efectivo neto y una importante generación de flujo de fondo han superado no solo al mercado de valores en general, sino también a áreas clave de alto rendimiento, incluidos los REIT.

Fuente: Valuentum

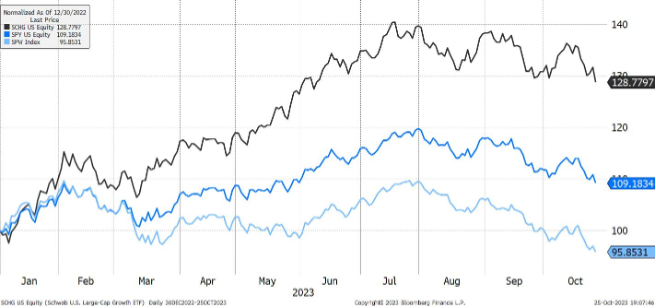

Si observamos el performance en 2023 la diferencia es notoria, incluso en un entorno que no favorece a las acciones como clase de activo. Mientras que el ETF que replica el comportamiento del S&P500 (SPY) logra un retorno del 9,2%, el ETF que replica el comportamiento de las acciones de gran capitalización y crecimiento (SCHG) logra un 28,8% de retorno. Si la comparación es contra el rendimiento del índice “S&P 500 Equal Weighted”, es decir la versión del S&P 500 de igual peso para cada acción que lo compone, la diferencia es aún mayor, dado que a nivel de índice obtiene un retorno negativo del -3%.

Performance relativo 2023

Fuente: Bloomberg

Curiosamente el SCHG tienen un P/E de 35 veces. Muy por encima del P/E de 23,9 veces que evidencia el SPY, y del 15,1 del “S&P 500 Equal Weighted”

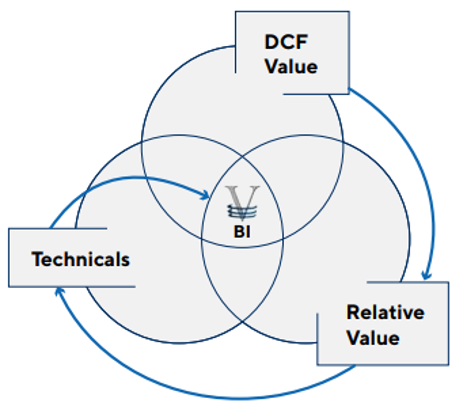

El método Valuentum

Las acciones que cumplen con los criterios de valuación se sitúan en el centro de la figura, mostrando características atractivas desde el punto de vista del flujo de caja descontado, del valor relativo, la evaluación técnica y del momentum. Las flechas muestran el orden de nuestro proceso: primero el “value”, luego los aspectos técnicos y relativos y por último el momentum. Nuestro objetivo es el largo plazo y contamos con un proceso sólido, sin atajos que lo respalda. El Portafolio Recomendado de Cederas Criteria, selecciona las acciones de empresas que, presentan el mayor potencial de crecimiento en el mediano y largo plazo, en base a la metodología de valuación de Valuentum, sin utilizar atajos en dicho proceso.

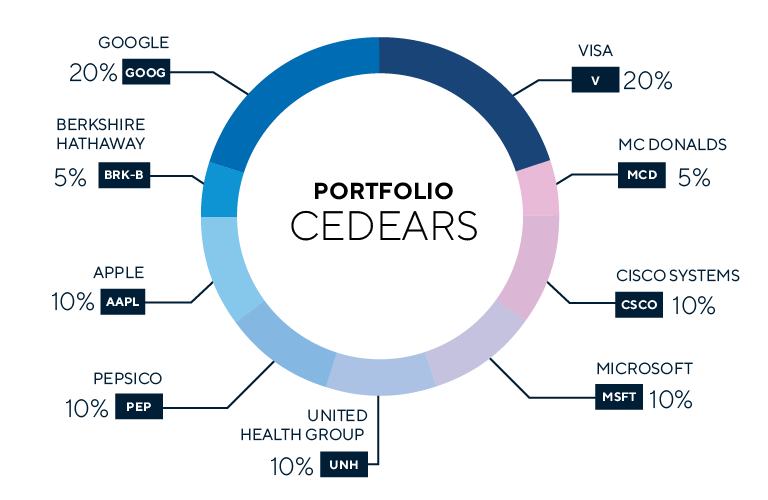

El Portafolio Recomendado de Cedears Criteria