- En este mes de mayo, con un clima adverso para la renta variable, el índice S&P 500 opero por debajo de los 4,000 puntos y coqueteó con el rotulo de bear market ¿estamos ante una oportunidad de compra?

- Incluimos en el reporte nuestro portafolio sugerido de Cedears, con foco en tecnología

Desde principios del año, las acciones de Estados Unidos comenzaron a desinflar sus precios. En este mes de mayo, con un clima adverso para la renta variable, el índice S&P 500 opero por debajo de los 4,000 puntos y coqueteo con el rotulo de bear market, etiqueta que denomina a un mercado que corrige más del 20% desde sus máximos. El mismo ha mostrado una recuperación en la última semana, aunque resta ver si este proceso se mantendrá en el tiempo.

Cómo señalamos en nuestro último informe, en términos generales se percibe un entorno más complejo para los activos de riesgo. El escenario se caracteriza por un aumento generalizado de la inflación alrededor del mundo, así como por un ajuste monetario por parte de los bancos centrales con el objetivo de contener las presiones sobre los precios.

En este entorno, desde un pico histórico de 4.766 puntos a fines de 2021, las acciones del S&P 500 llevan una caída acumulada de 13% en lo que va del año, desempeño que es aún más adverso en las compañías tecnológicas. Muchas de ellas han perdido más del 50% del valor registrado hace tan sólo unos meses. En este sentido, ¿los precios vigentes invitan a pensar en una oportunidad?

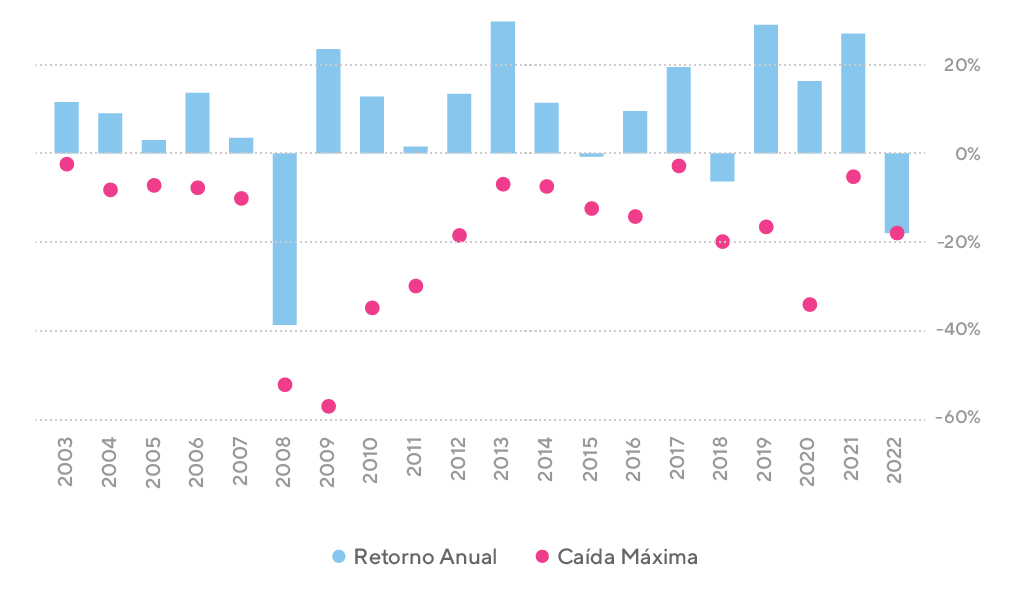

En los últimos 20 años tuvimos 9 caídas del orden del 20% o mayor, y aun así solo 2 “años calendario” de retorno negativo

Retornos por año calendario y caídas máximas anuales del SP500

A propósito de la reciente caída, nos propusimos en este informe hacer una evaluación de anteriores episodios de corrección en el S&P 500 para los últimos veinte años. Esto con el propósito de calcular el retorno de los 12 meses posteriores y dimensionar la potencial recuperación. ¿Es momento de invertir nuevamente en acciones de EE.UU.?

Como puede apreciarse en la siguiente tabla, las correcciones recientes más importantes del índice S&P 500 tuvieron lugar en la crisis financiera del 2008, con una caída máxima del 56,4%, y 33,9% al comienzo de la pandemia del Coronavirus. En todos los casos, el retorno posterior a 12 meses ha sido muy significativo.

Caídas y recuperaciones recientes del S&P 500

En este caso, la presente caída llevó al índice a un registro de casi 20%, un episodio que se asemejaría al antecedente del 2018. En ese caso, el retorno posterior fue de 33% en los siguientes 12 meses, un mercado alcista que fue interrumpido por la crisis del coronavirus.

En forma similar a sus planes actuales, en 2018 la Fed ajustaba al alza las tasas de interés hasta 2,5%, lo que no sabemos es si, a diferencia de aquel entonces, el apretón de tasas nos llevara a una recesión.

Recientemente, el mercado de bonos dejó entrever algunos indicios de una posible recesión económica en el horizonte. La curva de los bonos del Tesoro de EE.UU. mostró parcialmente señales de inversión, un evento que típicamente ha coincidido –en casi todos los casos- con una contracción económica posterior, aunque por el momento éste y otros indicadores avanzados no expresan una alta probabilidad de ocurrencia inmediata del evento.

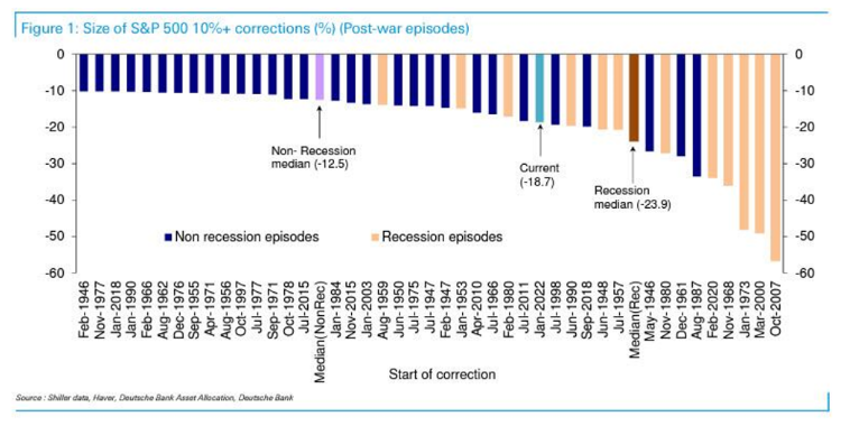

La corrección típica en escenarios no recesivos es del 12,5% mientras que en los de contracción del PBI alcanzan el 24%

Recomendaciones de inversión

Como muestra la tabla precedente la caída actual es de las más significativas de la historia, aunque no alcanza por el momento la dimensión de las grandes crisis.

Si la Fed logra evitar una recesión en su lucha contra el salto reciente de la inflación, la oportunidad en acciones luce atractiva. En caso de persistir las presiones de precios, la autoridad monetaria de EE.UU. se enfrentará a un escenario donde la recesión sea el precio a pagar por mantener su credibilidad intacta, y las acciones, como deja ver la tabla, tienen camino por recorrer en su tendencia negativa.

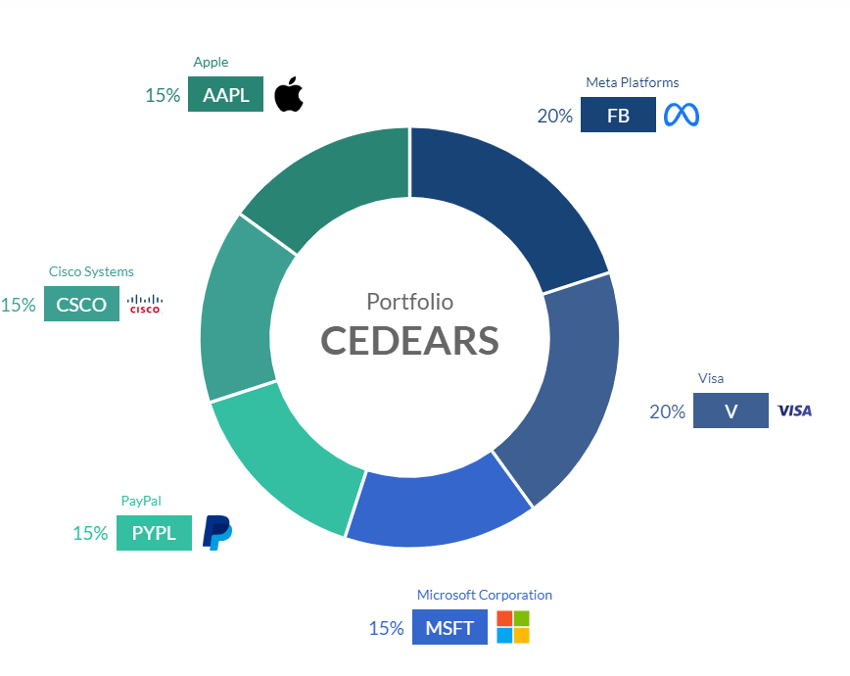

Para aquellos inversores locales con interés en renta variable internacional, presentamos el portafolio de Cedears recomendados por Criteria.

Junto con el Cedear de ETF que replica el índice S&P 500, estos activos son vehículos atractivos para navegar una potencial recuperación del mercado en los próximos 12 meses.

Portafolio de CEDEARS: en qué invertir

Hemos insistido en envíos anteriores acerca de la conveniencia de un portafolio diversificado global.

Consulte a su asesor para determinar la correcta configuración de su portafolio de acuerdo con su perfil de riesgo.