- Desde octubre, donde el S&P 500 cayó a los 3491 puntos, las acciones se vieron impulsadas al alza, recuperando en parte el magro desempeño de 2022.

- El principal catalizador ha sido una contención relativamente exitosa de la inflación a lo largo del mundo.

- Sin embargo, el ciclo de ajuste monetario no está terminado, lo que podría traer riesgo para las acciones.

Desde hace unos cinco meses, las acciones de Estados Unidos han emprendido un camino de recuperación, en buena medida fundamentado por mejores perspectivas inflacionarias. A medida que los esfuerzos de los bancos centrales dieron resultado, el clima para activos financieros de riesgo cambió considerablemente.

Esta mejora puso un piso a la caída en índices como el S&P 500, que llegaron a un mínimo en el año de 3,491 puntos en octubre pasado. Desde entonces, las acciones del índice acumularon un retorno de 14%. Para 2023 el resultado positivo se acerca al 4% en el primer bimestre.

La ganancia es todavía más significativa en acciones que tuvieron un castigo formidable en 2022, como las grandes empresas tecnológicas comprendidas en el Nasdaq.

Mientras esta recuperación no alcanza a compensar un 2022 muy adverso para los activos de riesgo, la misma es reflejo de una mejora relativa en el entorno global. El buen arranque de año estuvo fundamentado en la evolución descendente de la inflación en la mayoría de las economías globales, y la expectativa que, si bien la mayor parte del ciclo de ajuste de tasas está realizado, sigue lejos de culminar.

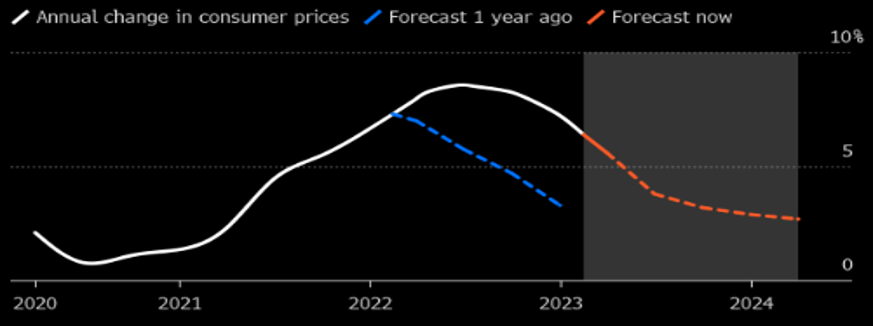

Cómo se puede ver en el siguiente gráfico, la inflación en Estados Unidos parece haber hecho pico a mediados de 2022, para luego emprender un camino de desaceleración. Desde el máximo en junio, cuando el IPC de los Estados Unidos llegó al 9,1% anual, los 7 meses siguientes mostraron una inflación en caída.

La inflación interanual en EE.UU. Hace pico en junio 2022

IPC Variación interanual.

A pesar de esta tendencia, sin embargo, la reducción en el nivel general de precios ha sido más gradual de lo esperado. El último registro de enero fue de 6,4% interanual, apenas una décima menos que en diciembre y por encima del consenso de 6,2%. Por su parte la inflación núcleo marcó un registro interanual de 5,6% en enero, en descenso sobre el 5,7% de diciembre de 2022.

Observando el PCE, principal indicador que sigue la FED para medir la evolución de los precios y el impacto de sus decisiones de política monetaria, se observó un registro por encima de lo esperado. Luego de un 4,4% interanual para diciembre, el PCE núcleo de enero registró un 4,7% anual. Desagregando el indicador en “bienes” y “servicios”, se observa que los primeros muestran una considerable baja, mientras que los segundos siguen mostrando aumentos, principalmente por los rubros “servicios de viviendas” (alquileres) y el efecto de costos laborales más elevados que genera la escases de trabajadores en el sector.

Como se ve en el siguiente gráfico, la expectativa de desinflación empieza a ajustarse. Ya no se espera un descenso tan vertiginoso, sino más bien un proceso muy gradual con una inflación persistente.

Expectativa de inflación en descenso, pero más persistente

Inflación actual en Estados Unidos y estimación futura. (Azul: Estimación hace un año; Naranja: estimación hoy).

En Europa, el proceso es relativamente similar. La inflación viene en descenso luego de llegar al máximo del 10,6% en octubre, el IPC de la Eurozona bajó en enero al situarse en 8,6% anual.

Un invierno menos “frío” que el esperado, ayudó al trabajo del Banco Central Europeo. Esto contribuyó a su vez a un mejor clima para activos: las acciones del EuroStoxx 50 suben 12% en lo que va del año.

Riesgos de nuevos ajustes

Hacia adelante, si bien la tarea de la Reserva Federal ha contribuido a bajar la fiebre inflacionaria, la resiliencia de algunos factores no permite descartar nuevas subas de tasa de interés. Esto podría ser un viento de frente para la recuperación en activos que venimos registrando.

El mercado de trabajo todavía se muestra fuerte, dando argumentos a la Reserva Federal para profundizar su ciclo de ajuste. Los últimos datos muestran una tasa de desempleo del 3,4%, el más bajo desde 1969.

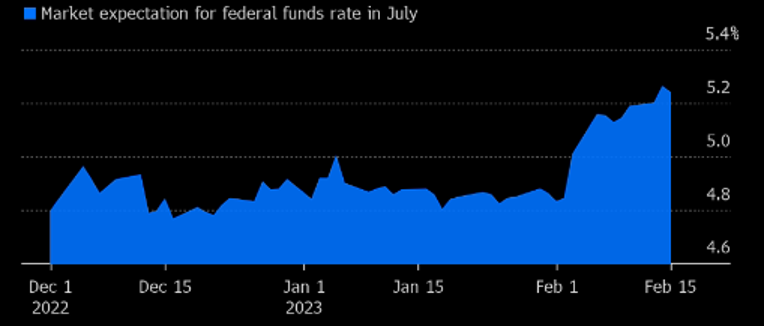

Tras estas noticias, el mercado cambió sus expectativas en las últimas semanas. Le asigna un 80% de probabilidad a un nuevo aumento de la tasa de interés de referencia por parte de la Fed de 25 pb, y un 20% de probabilidad de un aumento de 50 pb. Semanas anteriores el mercado le asignaba tan solo un 6% de probabilidad a que la tasa de referencia se incremente en 50 pb, mientras que a comienzos del mes la probabilidad era casi nula. Los inversores esperan tres subas adicionales llevando la tasa de referencia de política monetaria al rango de 5.25%-5.5%.

Para el mercado, el ciclo de ajuste de tasas no terminó

Expectativa para tasa monetaria en Julio de 2023.

Recomendaciones de inversión

En resumen, se observa una inflación global en descenso, pero lejos de los objetivos de los bancos centrales. En contrapartida, cabe esperar un entorno de tasas elevadas que no va a ceder, ante un mercado laboral que se mantiene robusto y una demanda agregada que sostiene la actividad económica.

El riesgo de un retorno modesto para el S&P 500 en 2023 aún persiste como resultado de un entorno de tasas más altas, con políticas monetarias y fiscales restrictivas, que pueden llevar a la economía a una recesión. La curva invertida en los rendimientos de los Bonos del Tesoro Americano, indica que dicho riesgo sigue presente.

Por el lado de la renta fija, a pesar de que se esperan nuevas subas de tasas, existen oportunidades selectivas, en particular en bonos de alta calidad crediticia. Aun con los riesgos de un mayor ajuste por parte de la Reserva Federal, los niveles actuales de rendimientos en las curvas de bonos de alta calidad resultan atractivos, en particular en el tramo corto.

Consulte a su asesor para determinar la correcta configuración de su portafolio de acuerdo con su perfil de riesgo.