- La economía de Estados Unidos exhibe crecientes señales adelantadas, que aumentan las probabilidades de una recesión.

- El entorno es más favorable para bonos que para renta variable, y se privilegia deuda de calidad por sobre high yield (grado especulativo).

- Acciones y deuda de alto rendimiento presentan aún valuaciones que no descuentan los riesgos asociados.

La economía de Estados Unidos continúa dando señales de que se aproxima una desaceleración de su ritmo de crecimiento, ¿estamos frente a una recesión? ¿Qué señalan las alarmas tempranas?

Más allá de la inversión de la curva de rendimientos de los bonos del tesoro de EE. UU., un termómetro casi inequívoco de un proceso recesivo, algunos indicadores líderes empiezan también a dar señales de alarma. Una serie de indicadores macroeconómicos se están moderando, incluidas las ventas minoristas, la producción manufacturera y los índices de gerentes de compras (PMI) de servicios y manufacturas.

A su vez, la expansión del producto fue recientemente revisada a la baja para el primer trimestre, y si bien el consumo continuo firme, hay señales de que la primera economía mundial ya se está desacelerando de la mano de altas tasas de interés. Los efectos de esta política restrictiva por parte de la Reserva Federal están llegando tal como era esperado, pero para que la entidad modere su postura se requiere una merma en algunos focos de inflación que aún permanecen en rojo.

Según el presidente de la FED, la inflación se explica por tres componentes: commodities, servicios y vivienda. Este último, que pondera el 40% del índice de precios (CPI), presenta una dinámica a la desaceleración tal cual lo esperado luego del primer impacto del apretón monetario y consiguiente caída del precio de las propiedades (se encarece el crédito hipotecario ante tasas de interés más altas). En una segunda instancia, llega la baja en el precio de los alquileres que impactan en el cálculo del CPI.

Sin embargo, hay otros componentes cuyos precios se mantienen en tendencia alcista y mantienen elevada la inflación núcleo (en este caso seria “supernúcleo” tal cual lo etiquetó el titular de la FED), vinculados al consumo en servicios y empujados al alza por la robustez del mercado laboral.

¿Es la recesión la cura para la inflación?

Según antecedentes históricos, la recesión en EE.UU. se produce de hecho entre dos y tres años después del proceso de suba significativa de las tasas de interés. A su vez, esta caída de actividad efectivamente termina por ahogar el elemento inflacionario, reduciendo en 7% (promedio) la tasa anual de inflación desde el pico previo hasta el mínimo post recesión. En este caso puntual, tras un pico de 9,1% en junio 2022, la experiencia previa permite pensar en una baja de la inflación interanual a niveles de 2%, el objetivo del manual de la Reserva Federal.

¿Como influye la crisis de los bancos regionales en la dinámica de la economía?

La fragilidad de ciertos bancos regionales de Estados Unidos, son una señal típica del estrés financiero que aflora cuando se producen cambios bruscos en la política monetaria. En ese sentido, los “accidentes financieros”, como el colapso de los bancos Silicon Valley, Signature y First Republic durante este año son eventos “esperables”, por así decir, en esta fase del ciclo.

Dado que el crédito es un elemento fundamental para sostener el nivel de la demanda, la evolución de los préstamos, que ya se estaba desacelerando antes del colapso de SVB, está a punto de desacelerarse aún más. Es probable que los estándares de préstamo se ajusten más en los bancos regionales, afectando desproporcionadamente la actividad de las pequeñas empresas. A su vez, esto podría ejercer una presión a la baja sobre la creación de empleo: casi la mitad de los trabajadores estadounidenses están empleados por pequeñas empresas con menos de 500 empleados.

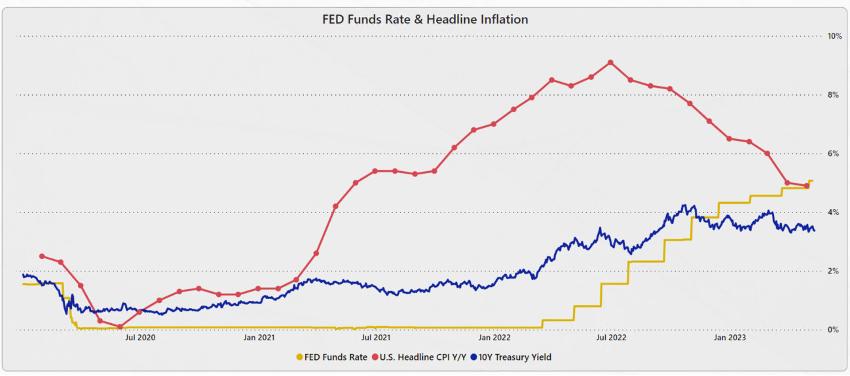

La FED sostiene el apretón monetario

Tasas de política monetaria de la Reserva Federal (amarillo) e inflación (rojo)

Estrategia de inversión

En la medida que la economía de EE.UU. se acerca hacia la recesión, vale la pena analizar el comportamiento de los activos financieros en escenarios similares de recesión a lo largo de la historia. Por lo general, los bonos de corto plazo han sido el mejor instrumento cuando se desacelera la actividad económica y entramos en una fase de recesión.

Mas allá de la experiencia histórica, las valuaciones relativas también parecen determinar un entorno más favorable para la renta fija que para las acciones. En lo particular, privilegiamos la deuda de grado de inversión (alta calidad), por sobre High Yield o alto rendimiento. En cuanto a renta fija emergente, creemos que las valuaciones siguen siendo atractivas a estos niveles de rendimiento.

Activos financieros ideales para cada etapa del ciclo económico

Representación teórica de activos que presentan mejor desempeño en las distintas fases del ciclo económico.

Consulte a su asesor para determinar la correcta configuración de su portafolio de acuerdo con su perfil de riesgo.