- Ingresa un nuevo participante a la carrera, las Lecap, que agregan instrumentos de tasa fija al menú, hicieron su debut con gran demanda.

- Los bonos soberanos en USD siguen liderando la carrera, aunque seguidos muy de cerca por los CER de largo plazo.

- El mercado está a la espera de nuevas señales políticas y económicas para retomar el sendero al alza en activos.

El mercado financiero registro un rally importante en activos argentinos este año, con instrumentos tanto en el universo de renta fija como variable experimentando fuertes aumentos de precios en los primeros meses del gobierno de Javier Milei.

Este impulso alcista – explicado por el recambio de Gobierno y sus objetivos de fuerte ajuste fiscal– perdió impulso en el último mes, provocando la primera corrección de precios relevante del nuevo periodo presidencial. Ahora, el mercado parece aguardar por nuevas señales tanto económicas como políticas para recuperar el optimismo respecto de activos locales.

En este contexto, retomamos nuestro ejercicio habitual de la “Carrera de los Pesos”, una evaluación del desempeño de los distintos activos de renta fija pública, como base de partida para identificar cuáles son hoy las mejores alternativas para remunerar los pesos. Esto para brindarle al inversor en moneda local alternativas para proteger el valor de su portafolio y aprovechar oportunidades.

Desde luego, el entorno es de creciente complejidad para el Gobierno, donde la política toma ahora mayor protagonismo y se prevé una segunda mitad del 2024 con desafíos de ejecución más desafiantes para el programa. Hacia adelante, el objetivo será seguir el proceso de desinflación y lograr un ajuste fiscal sostenible, así como también retomar el crecimiento económico en un horizonte no demasiado lejano en el tiempo.

En rigor, la baja de la inflación se ha vuelto ya una condición casi imperativa para el Gobierno, quien le asigna una máxima prioridad para sostener la firmeza en su base de apoyo social. En efecto, los datos oficiales sugieren que la misma viene desacelerándose, principalmente por el desplome del componente núcleo. Esta semana se conocerá el dato oficial de mayo, pero ya el índice de la ciudad de Buenos Aires y el adelanto del ministro Caputo, permite avizorar el quiebre del 5% mensual.

En concreto, el éxito en el programa desinflacionario puede ser suficiente para sostener la base electoral por un tiempo, pero los mercados financieros parecen demandar ahora también logros políticos que hagan más perdurable el sendero fiscal y la desregulación de la economía. La mayor tensión en este campo ha puesto en pausa la recuperación de los activos argentinos, luego del gran impulso recibido en los últimos meses por un ajuste monetario y fiscal sin antecedentes en la política económica argentina.

Los bonos soberanos en USD ganan la Carrera en la primera etapa del año, seguido de los Bonos CER largos

Retorno por tipo de activo, en PESOS, según período.

Los Globales y Bonares generan una ganancia de capital de casi 30% en USD en este 2024

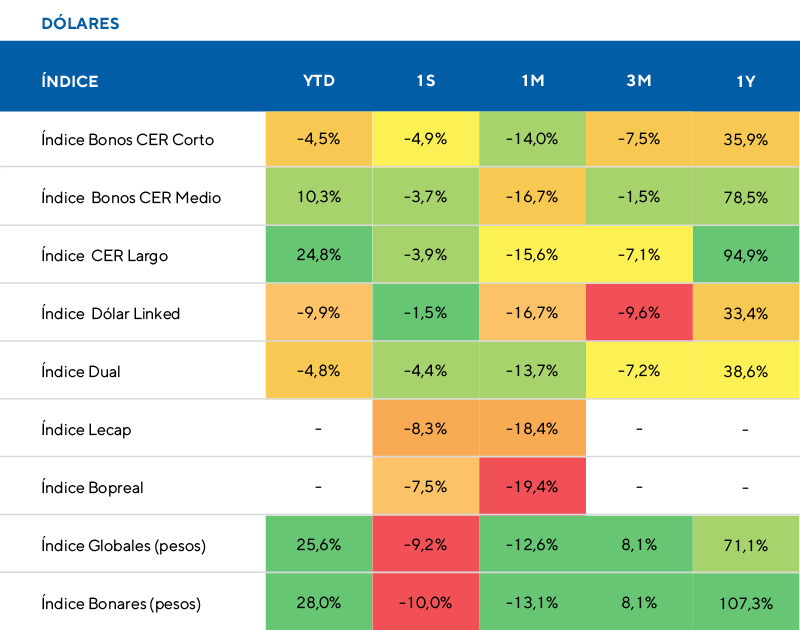

Retorno por tipo de activo, en USD, según período.

Como puede verse en el primer cuadro, los bonos soberanos en dólares, medidos en pesos, siguen ganando la carrera de los pesos en lo que va de este 2024. Muy cerca completando el podio están los bonos de larga duración que ajustan por CER, con un rendimiento de casi el 70% en los primeros cinco meses del año.

Si bien todos pierden contra la inflación que acumula mas de 115% en el periodo, al menos estos dos grupos de bonos han podido generar retornos positivos en USD.

El impulso de los bonos Bonares y Globales se da en gran parte por la recuperación de sus valores en dólares en lo que va del año. La ganancia ha sido de 25,6% y 28%, respectivamente. Hubo, sí, un tropezón en el último mes, cuando estos instrumentos – un termómetro del apetito inversor de largo plazo – vieron interrumpida su recuperación e incluso sufrieron caídas cercanas al 10%.

Los otros participantes de la Carrera de los Pesos, bonos que ajustan por CER del tramo corto, Duales y dólar Linked han tenido un retorno mucho más modesto de entre 22 y 29%, muy por debajo de la inflación y el MEP. Es decir, para sostener la perdida de valor del Peso solo fue posible asumir riesgos tomando las opciones de mayor plazo (más volátiles) disponibles.

LECAPS, un nuevo integrante en la Carrera de los Pesos

Recientemente, se ha incorporado un nuevo instrumento en la carrera de los pesos. En el intento por recomponer el balance del Banco Central, el Gobierno además de eliminar completamente la financiación del déficit del Tesoro vía emisión de pesos, ha ofrecido nuevas Letras del Tesoro Capitalizables, con fuertes incentivos normativos y de tasa para los bancos. Estas letras han ganado notoriedad y han conformado, hasta ahora ausente en nuestro mercado, una curva de tasa fija en pesos.

En rigor, las LECAPS son instrumentos financieros emitidos por el Tesoro, diseñados para ofrecer un rendimiento fijo en un período determinado, generalmente a corto plazo. Hoy rinden entre el 3,2% y el 4,2% mensual, que, si bien se encuentran por debajo de los niveles de inflación, se vuelven una alternativa superior a otros instrumentos como el plazo fijo o la caución.

¿Cómo sigue la Carrera de los Pesos?

Salir del cepo, ¿una alternativa posible?

Delinear un nuevo régimen cambiario y monetario por parte del gobierno surge como condición necesaria para complementar la terea realizada hasta ahora. Esto en vista de eliminar las regulaciones cambiarias impuestas por el cepo, que en la práctica desincentivan inversiones y lastiman el crecimiento económico.

Mientras el BCRA mejora su nivel de reservas comprando más de USD 17.000 millones en el mercado desde la devaluación, sigue en su camino de secar la plaza de pesos con superávit y colocaciones de deuda por encima de sus necesidades que luego deposita en el BCRA, cancelando su circulación en tanto se sostenga el compromiso fiscal. Esto, sumado a la baja en la tasa de interés, reduce en términos reales la cantidad de dinero y los pasivos remunerados del BCRA en pesos, contribuyendo a recomponer el valor de la moneda.

La acumulación de reservas es una condición necesaria para salir del cepo, especialmente mientras se transita la temporada alta de liquidación de divisas. La cantidad de reservas necesarias para la salida dependerá en buena medida de las intenciones del gobierno en el día después. Si el objetivo es estabilizar el valor del dólar en un cierto rango nominal, se necesitará un mayor poder de fuego (reservas). Sin embargo, esta necesidad será menor en la medida en que se reduzca la munición del enemigo (cantidad de pesos en circulación).

Habiendo eliminado la financiación del déficit del Tesoro como principal fuente de emisión, con un BCRA saneado y vetado de emitir, podrá comenzar una justa “competencia de monedas” que propone el presidente Milei. En este sentido, se espera que el BCRA formalice un nuevo esquema donde la tasa de interés actual se torne positiva en términos reales ayudando a recomponer la demanda de pesos.

Pero en todo momento, el centro del programa sigue siendo una buena ejecución del ajuste fiscal, algo que a todas luces resulta desafiante en un contexto de vulnerabilidad social y política, y con crecientes dudas acerca del apoyo en su implementación por parte del Congreso. Poner en riesgo el sendero de desinflación – la principal ancla de apoyo del Gobierno – podría traer consecuencias negativas para el programa. En cambio, en la medida que las señales fiscales y monetarias permitan anclar las expectativas, y la sociedad en conjunto con los inversores perciban los efectos benignos del programa, desinflación y crecimiento, este se volverá sostenible.

Mas allá del reciente nerviosismo en el mercado, creemos que las expectativas de devaluación se mantendrán contenidas y el BCRA continuará con la devaluación mensual del tipo de cambio oficial en torno al 2%, y el proceso de baja en la inflación permitirá obtener registros por debajo de las expectativas del mercado expresadas en las curvas de rendimiento y la encuesta del REM.

En este contexto, las nuevas Lecap con tasa fija deben ser el instrumento preponderante en el portafolio de quienes buscan maximizar el retorno de sus pesos de capital de trabajo o liquidez.

Para posiciones de mayor plazo, con el fin de beneficiarse de la mejora crediticia del soberano, vemos oportunidades aun atractivas en bonos en USD con vencimiento en 2035 y 2041.