- Tras las renovadas sorpresas inflacionarias el rendimiento del Treasury a 10 años de EE.UU. quebró el techo del 4% anual, tras 15 años debajo de esa marca.

- El mercado ve a la Reserva Federal profundizando su ajuste de tasas, presionando activos financieros.

- Con tasas más altas en el mercado, ¿la renta fija vuelve a ser atractiva?

En 2022, los sucesos de política monetaria en EE.UU. y el del mundo han sido el principal inductor del desempeño de los activos financieros globales. En lo particular, las distintas clases de activos responden a las señales que brinda la Reserva Federal en cuanto a tasa de interés y restricción monetaria.

La volatilidad imperante se explica en buena medida por una incertidumbre respecto a cuál será la fase final del ciclo de suba de tasas de interés. La entidad consolidó su giro de política como respuesta a una inflación persistentemente alta, un problema que también enfrentan varias de las economías avanzadas.

En la última semana, la tasa considerada “libre de riesgo” –el bono del Tesoro a 10 años de EE.UU. – ascendió a nuevos máximos durante el año, operando con un rendimiento superior al 4,2% cuando a comienzos de 2022 la misma se ubica en torno a 1,6%. La última vez que los Treasuries habían alcanzado este nivel fue en 2007/08, hace ya unos quince años.

Tasa libre de riesgo llega a un máximo de los últimos 15 años

Rendimiento de bono del Tesoro de EE.UU. a 10 años, últimos 15 años.

Durante septiembre, la Reserva Federal incrementó en 0.75% su tasa de política monetaria hacia el rango 3,00-3,25%, y dio indicios de que el proceso de ajuste no había llegado a su final. Es alta la probabilidad de un nuevo salto similar en noviembre, y el mercado de futuros ya opera con una tasa final de 5% hacia marzo de 2023.

Esto sugiere que el banco central de EE. UU. buscará frenar la economía con más fuerza de lo esperado para hacer frente a la alta inflación. De momento, la resiliencia de la inflación en buena parte de los países no permite anclar las expectativas respecto a en qué nivel y por cuánto tiempo se estabilizarán las tasas de interés.

Esto representa una presión notable sobre activos financieros, desde renta fija hasta renta variable. La gran mayoría de los tipos de activos han registrado variaciones negativas en lo que va del mes, algo que se repite en casi todos los meses de este año.

El mayor pesimismo se debió a un rápido aumento de precios en EE. UU. que no mostró signos de relajación en septiembre. El aumento en el IPC general el mes pasado, incluidos la energía y los alimentos, aumentó un 8,2 por ciento respecto al año anterior, con pocos cambios desde el aumento anual del 8,3 por ciento registrado en agosto.

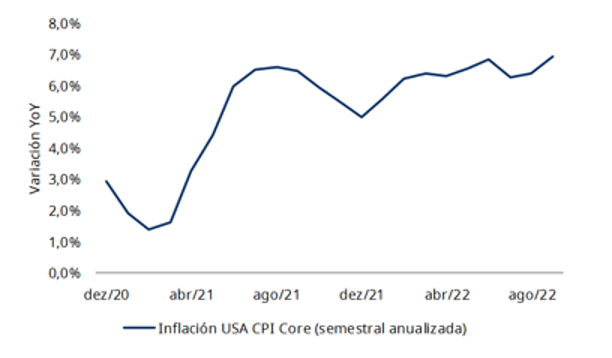

Más allá de los vaivenes del componente energético, el componente de los servicios sigue manteniendo elevada la inflación en ese país, con la canasta núcleo exhibiendo una resiliencia preocupante para los hacedores de política monetaria.

En este sentido, la inflación núcleo semestral anualizada se ubica entre 5% y 7% desde hace casi 18 meses.

Inflación núcleo, persistente desde hace 18 meses

Inflación de Precios al Consumidor de EE.UU., canasta núcleo, semestral, anualizada.

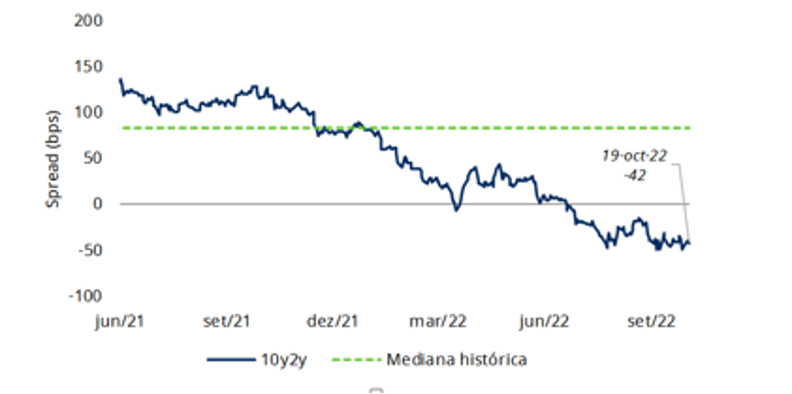

En este contexto, los mercados incorporan un escenario de tasas más altas y durante un tiempo más prolongado, a medida que la inflación se vuelve una problemática difícil de erradicar. Como consecuencia de tipos de interés más restrictivos, asoma el riesgo de una recesión en EE.UU., un factor que es capturado en la inversión de la curva de rendimientos de los bonos del Tesoro de ese país.

¿Recesión en el horizonte? La pendiente de la curva de bonos profundiza la inversión

Pendiente de la curva soberana de EE.UU., tramo 2 años vs 10 años

Recomendaciones de inversión

Aún a pesar de que parecería haber espacio para nuevas subas de tasas, creemos que hay motivos para pensar en oportunidades selectivas en el mercado de renta fija de corto plazo.

Por primera vez en años, los bonos muestran hoy tasas reales relativamente atractivas. Durante la época de tasas negativas o cercanas a cero, el mercado de renta fija quedó artificialmente anulado y con una perspectiva magra de rendimiento. Sin embargo, ahora vemos nuevamente niveles de tasa que no acontecían desde hace más de una década.

Si bien existen riesgos mencionados anteriormente – mayor ajuste por parte de la Reserva Federal, inflación persistente-, creemos que este nivel de rendimientos amerita una nueva consideración, ya que tasas elevadas operan como amortiguador en caso de nuevas subas, antes de que el inversor sufra una pérdida de capital.

En este sentido, para tomar un ejemplo, el bono del Tesoro de EE.UU. a 2 años (llegó a rendir prácticamente cero en el medio de la pandemia, mientras que hoy genera un retorno anual de 4,3%) puede soportar una suba adicional de 2,4% (240 puntos básicos) en su rendimiento antes de generar una pérdida para el inversor en un horizonte de 12 meses. A su vez, bonos corporativos cortos y de alta calidad que ofrecen retornos superiores al 5% anual, el “colchón” resiste hasta 3,2% (320 puntos básicos) de mayores tasas.

Si bien a la fecha el 2022 es un mal año para el universo casi completo de activos financieros, creemos que a estos niveles de tasas e inflación podría haber oportunidades selectivas para una inversión a 12 meses.

Consulte siempre a su asesor para determinar la adecuada configuración de su portafolio de acuerdo con su perfil de riesgo.