- El Tesoro suma vencimientos de deuda con privados cercanos a USD 8 mil millones en 2025 y un upgrade de la percepción de su calidad crediticia luce como condición necesaria para acceder a los mercados voluntarios de deuda. La ansiedad que mostro el mercado últimamente está relacionada con esta encerrona.

- El camino en el corto plazo luce resbaladizo, pero (post cepo) Argentina está menos vulnerable en varios aspectos que países comparables en nota crediticia.

- Si el país no consigue acceso a los mercados, quedarán opciones menos virtuosas como acudir a organismos de crédito, préstamos de otros países, o recurrir a alguna solución acordada con los bonistas que despeje vencimientos de corto plazo.

Luego de la aprobación de la ley bases, toma forma lo que el gobierno del Javier Milei define como la “segunda etapa” de su presidencia. Con nuevas herramientas, la gestión toma ahora mayor protagonismo en esta instancia, donde hacia adelante el objetivo será profundizar el proceso de desinflación en curso al mismo tiempo que se sientan las bases para retomar el sendero de crecimiento económico en un plazo cercano.

El éxito del programa de desinflación ha mantenido un sólido apoyo de los votantes, pero ahora el mercado financiero busca nuevos fundamentos para reactivar el rally de activos, exigiendo una recuperación económica que asegure la sostenibilidad fiscal por el lado de los ingresos, y prolongue el apoyo social que sustenta la fuerza política del presidente. No parece posible que esto ocurra con vigor bajo el reino del cepo, ergo todas las expectativas se centran en el final de los controles cambiarios.

Estas dudas de los inversores han quedado expuestas en el reciente comportamiento de los bonos soberanos en dólares, que, después de una fuerte subida tras el triunfo de Milei, corrigieron a la baja debido a las demoras en la aprobación de la Ley de Bases primero, y luego por la renovada presión sobre la brecha cambiaria que alcanzo el valor más alto en este 2024. La caída del real y la soja, aportaron al combo negativo.

Dada la necesidad que para el éxito del plan representa la capacidad de volver a los mercados voluntarios de deuda, nos planteamos analizar qué medidas son necesarias para retomar un sendero favorable para el valor de la deuda soberana argentina en dólares, y que condiciones serían necesarias para obtener una mejora en la nota de la deuda por parte de las agencias calificadoras de crédito.

Está claro que una mejora en la en la capacidad percibida de pago (la voluntad del presidente está fuera de discusión) es un paso fundamental en la estrategia financiera del Gobierno en 2025, en un entorno donde el país necesita volver a abrirse camino hacia los mercados voluntarios de deuda para refinanciar vencimientos. No se trata esta vez, como en 2016 de endeudarse para solventar el gasto, ya que el compromiso fiscal de déficit cero se ha cumplido a rajatabla.

Durante los próximos meses, las necesidades financieras se intensifican. Luego del reciente pago a tenedores de bonos, entre este año y 2025, las reservas del BCRA se enfrentan con vencimientos de deuda que rondan los USD 12 mil millones, entre bonos soberanos y Bopreales.

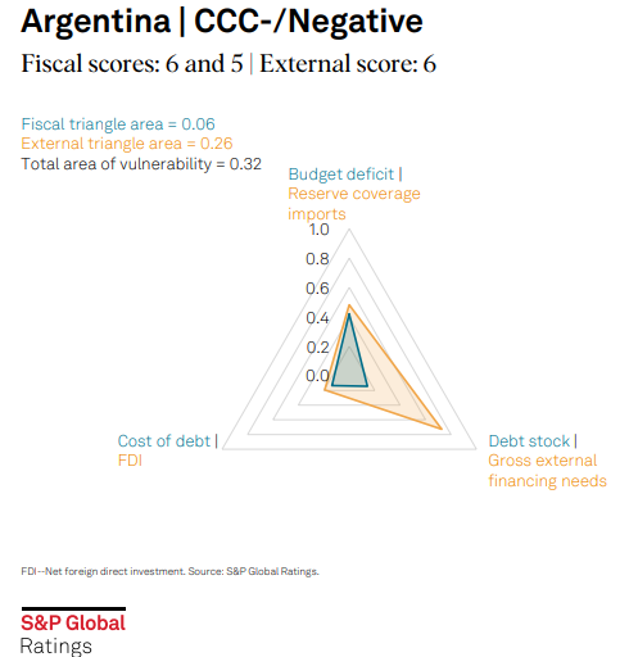

A fin de establecer los pasos para la mejora en el crédito soberano, tomamos en cuenta el procedimiento de la calificadora S&P Global Ratings basado en un informe que examina 36 países de mercados emergentes con calificación ‘BB+’ o inferior, una “liga” en la que puede competir Argentina en términos de calificación, donde solo recibe hoy un rating CCC.

En promedio, estos países se caracterizan por desequilibrios fiscales y externos. Como en el caso de nuestro país, muchos soberanos en esta muestra lidian con monedas depreciadas, inflación elevada, salidas de capital y reservas bajas o directamente agotadas. A su vez, las persistentes presiones sobre bancos centrales para financiar los déficits han exacerbado los problemas monetarios y de balanza de pagos.

En los siguientes cuadros, podemos ver dónde se ubica Argentina en términos de vulnerabilidades externas y fiscales. Las primeras se definen por un triángulo formado por la cobertura de reservas vs. importaciones (en meses), necesidades de financiamiento internacional, e inversión extranjera directa neta. El triángulo de las debilidades fiscales, en cambio, se define por nivel de déficit, stock de deuda y costo de servicio de la deuda.

Menos vulnerabilidad Fiscal de Argentina respecto a los comparables de la Liga B-. El frente externo luce más débil.

Cómo puede verse, Argentina presenta, según el informe de S&P, mejor perfil fiscal que la mayoría de los países comparables. En términos de las cuentas externas, el país es ligeramente más riesgoso que el promedio. Fuertes necesidades de financiamiento externo y bajas reservas explican este fenómeno.

Salir del cepo, una condición necesaria

Detectada la vulnerabilidad, pensemos en un camino posible de reparar ese aspecto que aún permanece del lado del debe.

El Gobierno hizo un enorme ajuste de las cuentas públicas. Por consiguiente, el país cuenta con mejores estándares fiscales que los soberanos comparables de un escalón crediticio mayor al cual necesita aspirar para mejorar la tasa de acceso al mercado de deuda, que le permita refinanciar los vencimientos de cara al próximo año.

Sin embargo, las vulnerabilidades que ponen en riesgo dicha aspiración vienen del sector externo, donde el cepo cambiario opera en contra de mejorar la liquidez externa requerida. La ansiedad que mostro el mercado últimamente está relacionada con esta encerrona.

Entonces, para que Argentina acceda a una mejora en la percepción de su calidad de crédito y una suba en su calificación, resulta imperioso diseñar un esquema para salir del cepo. El objetivo del gobierno es reducir la cantidad de pesos en circulación, tal que le permita levantar las restricciones sin poner en riesgo la estabilidad cambiaria. La ultima medida que suma oferta de reservas al dólar financiero, es un reflejo de esta preocupación, al mismo tiempo que ralentiza el ritmo de acumulación de divisas en el BCRA.

Es así como el gobierno en esta llamada “segunda etapa” ha pautado una serie de condiciones para levantar los controles cambiarios consistentes en cerrar definitivamente los grifos de emisión monetaria, limpiando el balance del BCRA de pasivos remunerados y obligaciones eventuales de emisión que puedan provenir del ejercicio de opciones de venta otorgadas a los bancos (puts), y además alcanzar un nivel de inflación que converja al ritmo de la devaluación “en un entorno cercano a cero mensual”.

En este sentido, delinear un nuevo régimen cambiario y monetario por parte del gobierno surge como una condición esencial para complementar el trabajo realizado hasta ahora en materia fiscal y de desinflación. Como primer paso, y una vez que las LeFi reemplacen a los pases, será el BCRA quien maneje la tasa de interés, pero el costo de estos pasivos recaerá sobre el Tesoro, emisor de las nuevas Letras Fiscales de Liquidez. Así, el sano desempeño fiscal hará un esfuerzo adicional para seguir oficiando como ancla.

Las regulaciones cambiarias, en la práctica, desincentivan las inversiones y perjudican el crecimiento económico, mientras que empeoran la liquidez externa, afectando la capacidad de repago de la deuda y, por lo tanto, la calificación crediticia.

La acumulación de reservas ha sido un objetivo cumplido en el primer semestre. Hacia adelante, nos adentramos en la temporada baja de liquidación de divisas. En junio, el BCRA dejó de comprar dólares después de que, durante la primera mitad del año, la postergación del pago de importaciones permitió alcanzar el objetivo de acumular compras por más de USD 17.000 millones. Sin embargo, agotada en esta parte de año la estacionalidad en el proceso de acumulación de reservas y ya sin el beneficio de la postergación de pagos comerciales, la salida del cepo se vuelve una condición necesaria para retomar dicho proceso.

Con la eliminación de la financiación del déficit del Tesoro y un BCRA saneado y sin capacidad de emitir, el gobierno podría encarar la salida a las restricciones cambiarias, mejorando así su capacidad de acumular divisas, aun si esto implica un salto inicial en la volatilidad (no necesariamente nivel) del tipo de cambio y una interrupción momentánea en la baja de la inflación. Estos efectos serán solo de corto plazo en tanto se mantenga la política fiscal y el reducido stock de pesos. Esta opción luce preferible a tener que recurrir a la más riesgosa solución negociada con los bonistas que despeje los abultados vencimientos de corto plazo, por falta de liquidez externa para cancelar los pagos.

Este ejercicio de administración de pasivos podría postergar la posibilidad de converger a costos de financiamiento de países comparables, y acceder a los mercados a tasas de interés sostenibles.

Curvas de rendimiento soberanas de rating S&P comparables

La oportunidad de inversión

La tarea llevada a cabo por el Gobierno hasta el momento ha sido sumamente positiva, superando las expectativas del mercado y encaminando una delicada situación macroeconómica previa. Los desafíos por delante siguen requiriendo un diagnostico preciso y una resolución efectiva. La firmeza del presidente con el equilibrio fiscal y el cumplimiento de los compromisos del país, nos mantienen positivos en el crédito soberano a estas paridades.

Observando la curva de rendimiento soberana de países con rating crediticio según la Calificadora de Riesgo S&P Rating, Argentina tiene la posibilidad de comprimir aún más su “riesgo país” permitiéndole acceder inicialmente a una tasa de interés (costo de endeudamiento) en los mercados internacionales de niveles del 10/12%. Este potencial movimiento de compresión de tasas de la deuda actual ofrece una atractiva oportunidad para los inversores.

Los retornos en este caso para los inversores tenedores de deuda argentina prometen ganancias que rondan del 35% al 45% para los escenarios de convergencia a tasas del 11% donde opera la liga B-, escalón de crédito al cual mínimamente debemos aspirar. Esto vuelve muy atractiva la relación riesgo retorno de estos activos.

La menor paridad, un potencial de suba superior al promedio de sus pares y un contrato mas defensivo para el tenedor de deuda en caso de que el proceso de mejora crediticia se aborte, nos hace inclinar la balanza a favorecer el bono global GD41 para tener exposición a estos activos.

Retorno a diferentes YTM de deuda soberana en USD